Óriási átrendeződés jön a lakossági befektetési piacon

ElemzésekKözel 5000 milliárd forinttal nőhet 5 év alatt a lakossági állampapírok állománya. A termékpaletta egyszerűsödik, míg a Nemzeti Kötvény minden eddigi lakossági állampapírnál kedvezőbb kamatozású lehet. Mutatjuk az átcsoportosítás hátterét.

Stratégiai cél

A magyar kormány, az Államadósság-kezelő Központ (ÁKK) és a jegybank egybehangzó stratégiai célja, hogy az elkövetkezendő 5 évben a lakossági állampapírok állománya megduplázódjon, amivel párhuzamosan fokozatosan eltűnhet az ország devizaadóssága.

Ennek fényében 5 év alatt közel 5000 milliárd forinttal nőhet a lakossági állampapírok állománya, amely évi nagyságrendileg 1000 milliárdos növekedést jelent.

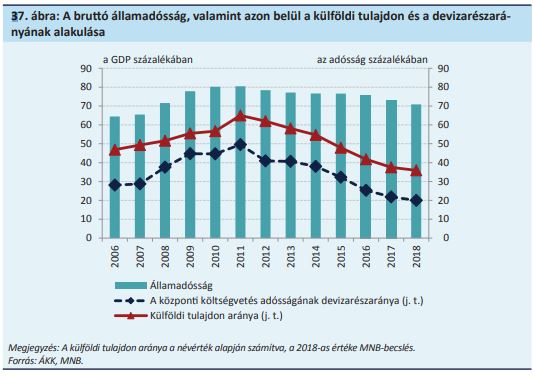

Amennyiben sikerül a forrásbevonás, abban az esetben a magyar államadósság devizaaránya a lejárati szerkezet figyelembevételével 2025-re 3 százalékra süllyedhet az ÁKK számításai alapján.

A csökkenő devizaadósság és az államadósságon belül mérséklődő külföldi tulajdonhányad miatt még stabilabbá válik az államadósság finanszírozása, illetve tovább csökken a gazdaság külső sérülékenysége.

E stratégiai cél eléréséhez azonban rendkívül vonzó feltételeket és kamatozást kell nyújtania az adósságkezelőnek a lakosság számára. A belső finanszírozás növelésének következő mérföldköve a Nemzeti Kötvény lehet.

Nemzeti Kötvény

A Nemzeti Kötvény sávos kamatozású lesz, tartási időtől függően 3,5 százaléktól 6 százalékig terjedő kamattal.

A lejáratig elérhető átlagos hozam közel 5 százalékot tesz ki, amely a jelenlegi pénz- és tőkepiaci környezetben egy kimagaslóan vonzó megtakarítási lehetőséget nyújt.

Emellett elmondható, hogy a Nemzeti Kötvénnyel minden futamidőn nagyobb kamathoz jut a lakosság, mint amennyit az adott futamidőn jelenleg elérhető legjobb állampapír nyújt.

A kötvény futamideje 5 év, azonban bármikor szabadon visszaváltható, így a rövidtávú időhorizonttal rendelkező befektetők számára is vonzó lehet.

A visszaváltás már 3 hetes tartás után nem okoz veszteséget, illetve a kamatforduló napjánál van egy 10 napos időszak, amikor a befektető 100 százalékos árfolyamon visszakapja a tőkéjét, azaz a visszaváltásnak nincsen díja. Ezenfelül a június elejétől elérhető Nemzeti Kötvény adómentességet élvez.

Az ÁKK az átláthatóság érdekében egyszerűsíti a termékpalettát és kivezeti a kevésbé keresett konstrukciókat. A Nemzeti Kötvény így jó eséllyel felválthatja a kevésbé népszerű Bónusz Magyar Államkötvényt (BMÁP), illetve féléves és kétéves papírokat. Előretekintve, komoly érdeklődés övezheti a Nemzeti Kötvényt, ugyanis minden eddigi lakossági állampapírnál kedvezőbb kamatozású lesz. A későbbiekben egyedül az inflációkövető lakossági állampapírokkal (PMÁP) érhető el magasabb hozam, amennyiben az inflációs pálya tartósan megemelkedne.

A Nemzeti Kötvény további előnye az egyszerűség és az elérhetőség, hiszen csak egyetlen számla szükséges hozzá, mely az ország bármely pontján könnyen elérhető a Magyar Államkincstár és a Magyar Posta kirendeltségein, a lakástakarék-hálózaton keresztül, valamint a kereskedelmi bankok fiókjaiban is.

Az államadósság jelenlegi szerkezete

Az ÁKK és az MNB adatai alapján jelenleg 70 százalék közelében van a GDP arányos bruttó államadósság, melynek összege nagyságrendileg szűk 29.000 milliárd forintot tesz ki. A külföldi tulajdonhányad gyakorlatilag az államadósság harmadára tehető, míg az államadósság devizaaránya az első negyedévben 20 százalék alá esett, melynek értéke így 5400 milliárd forint közelébe süllyedt.

A devizaadósság mellett – amely jellemzően külföldi kézben van - a külföldi befektetők forint állampapír állománya 4200 milliárd forint körül navigál. Ennek tükrében a külföldi befektetők kezében összesen már kevesebb mint 10.000 milliárd forintnyi államadósság van.

Honnan lehet ekkora összeget átcsoportosítani?

Az alábbiakban mutatjuk, hogy milyen átrendeződés szükséges a lakossági megtakarításokban, hogy megvalósulhasson a - háztartások tulajdonában lévő - lakossági állampapírok megduplázódása. A lakossági állampapírok teljes állománya 7600 milliárd forint, azonban a háztartások tulajdonában ténylegesen nagyságrendileg 5800 milliárd forint van.

A különbség többek között arra vezethető vissza, hogy korábban, a befektetői kör szűkítése előtt még több intézményi szereplő, önkormányzat illetve non-profit szervezet is vásárolhatott a lakossági állampapírokból, valamint a lakosság részéről is történtek visszaváltások, aminek nagy része a bankoknál landolt.

Ahhoz tehát, hogy az ÁKK 5000 milliárdos célja teljesüljön, az alábbi kategóriák nyújthatnak fedezetet:

- A készpénzállomány aktuális szintje 6000 milliárd forint körül mozog. Ha egy háztartás készpénzben tartja a megtakarításait Nemzeti Kötvény helyett, akkor annak az éves alternatív költsége 5 százalék (5 százalékos átlaghozamot lehet elérni a Nemzeti Kötvények 5 éves tartásával), amely már jelentősnek mondható. A készpénzállomány leépülésének inkább az lehet a korlátja, hogy még mindig jelentős mértékű a szürkegazdaságból származó jövedelem. Középtávon az segíthet még, hogy az építőipari beruházások kifutásával egyidejűleg az ÁKK becslései alapján 1000 milliárd forintnyi készpénz mozdulhat el a lakossági állampapírok irányába.

- A háztartások látra szóló és folyószámla bankbetétei közel 6000 milliárdot tesznek ki, míg az éven belül lekötött betétek további 1500 milliárd forintra rúgnak. Ez a pénzállomány is megmozdulhat a lakossági állampapírok irányába. A bankszektor szempontjából ez egyelőre nem jelent gondot, miután a hitel/betét arány 72 százalék közelében tartózkodik. Mindazonáltal az MNB 330 pontos versenyképességi programjának megfelelően, a GDP arányos vállalati és lakossági hitelállomány tervezett növeléséhez egyre fontosabbá válhatnak a betétesek, ami egy versenyhelyzethez vezethet a bankszektorban.

- Az alapkezelői szektoron belül az abszolút hozamú és származtatott alapok vagyona összesítve több mint 1100 milliárdot, míg az ingatlanalapok vagyona 1400 milliárd forintot meghaladó összeget tesz ki. Az alapkezelői szektoron belül a Nemzeti Kötvény komoly kihívások elé állítja ezt a két kategóriát, ezért az idő múlásával átcsoportosításokra lehet számítani a lakosság részéről.

- A lakossági állampapírokon elérhető magasabb kamatok egyfajta implicit, burkolt kamatemelésnek is felfoghatók, amely jövőbeni fogyasztást csatornázhat be megtakarításnak.

Nullára vagy nulla közelébe csökkenjen a devizaadósság?

A devizaadósság és a külföldi tulajdonosok leépítésével párhuzamosan fokozatosan csökken az ország külső sérülékenysége, miután megszűnik a devizakockázat, amely az EURHUF devizapár ingadozásából ered, illetve kevésbé leszünk kitéve a külföldi befektetők hangulatváltozásának.

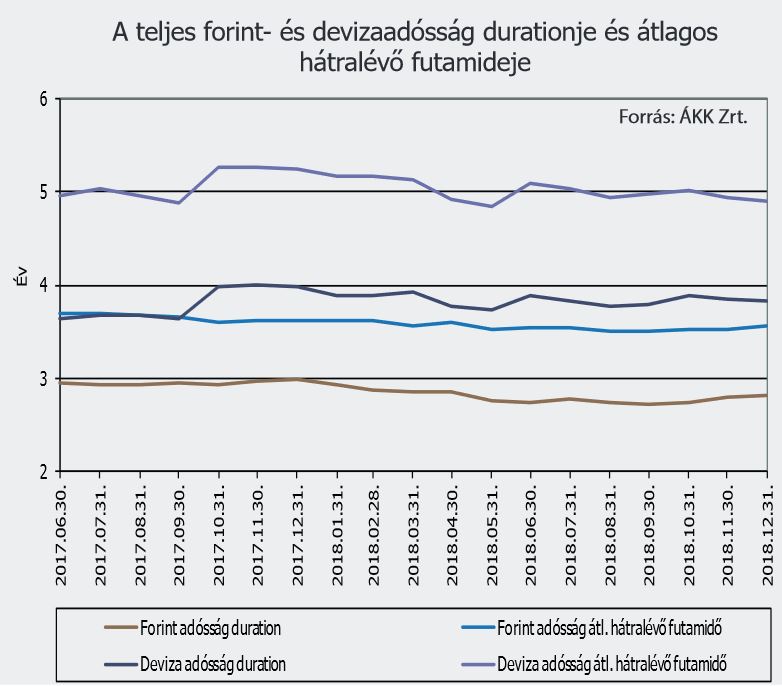

Mindazonáltal a devizaadósság leépítésével bizonyos értelemben a hangsúly a devizakockázatról átkerül a megújítási, azaz a kamatlábkockázatra. A külföldi devizaadósság átlagos hátralevő futamideje a múltban 5 év körül alakult, amely jóval hosszabb a lakossági állampapírok átlagos hátralevő futamidejénél.

Emiatt is üdvözlendő a Nemzeti Kötvény, amely a maga 5 éves futamidejével egy hosszabb és egészségesebb szerkezetbe tereli a lakossági megtakarításokat, csökkentve ezáltal a jövőbeni megújítási kockázatot.

Forrás: ÁKK

Másik hátránya a lakossági finanszírozás számottevő bevonásának, hogy ugyan elméletileg előteremthető a fent említett 5000 milliárd forintos összeg, azonban az utolsó néhány ezer milliárd forint vélhetően már nehezebben mozdulhatna, azaz további jelentős kedvezményeket kellene kínálnia az adósságkezelőnek, amely megdrágítaná a finanszírozást.

Ezzel szemben 1-2 ezer milliárd forintos devizaadósság már viszonylag könnyebben elférhetne, miközben a sérülékenységünk kellően alacsony szinten maradhatna.

A spekulánsok is kisebb eséllyel támadnák meg hazánkat egy-egy nemzetközi válság esetén ilyen alacsony devizahányad és külföldi tulajdonhányad mellett. Emellett a külföldi szereplők esetenként többlet likviditás biztosítására képesek alacsonyabb kamatlábak és hosszabb futamidő mellett.

A belföldi finanszírozás előnyei

Összességében elmondható, hogy az államadósság devizaarányának és a külföldi tulajdonhányadnak a csökkentése jelentős mértékben hozzájárul Magyarország külső sérülékenységének mérséklődéséhez, amely egy-egy globális pénzügyi válság idején megfizethetetlen. Elég csak arra gondolni, hogy mi történt Magyarországgal 2008-2009-ben, vagy Olaszországgal 2011-ben.

A lakossági állampapírok miatti magasabb kamatkiadások ugyan alapvetően egy kisebb növekedési áldozattal járhatnak, ezt azonban mintegy kompenzálja, hogy

a kamatjövedelem nagyrészt belföldön maradhat, amit a lakosság fogyasztásra költhet, fokozva ezáltal a gazdasági növekedést és az állami bevételeket.

Emellett a stabilabb belső finanszírozás elősegítheti az ország kockázati felárának a csökkenését.