Tartott az MNB – elérhette csúcsát az irányadó ráta Magyarországon

ElemzésekAz MNB a vártnak megfelelően nem módosított a 13 százalékos alapkamaton a mai kamatdöntő ülésén, miután bő egy héttel ezelőtt 18 százalékra emelte az irányadó rátát egy rendkívüli kamatemelés formájában. Az irányadó ráta vélhetően elérte a tetejét. Érdemi lazítási ciklus legkorábban 2023 második felétől kezdődhet az infláció és az inflációs várakozások meggyőző mérséklődésével párhuzamosan.

A Magyar Nemzeti Bank a várakozásokkal összhangban nem változtatott a 13 százalékos alapkamaton a mai kamatdöntő ülésén.

Az egynapos betéti kamatlábat 12,50 százalékon, az egynapos fedezett hitelkamatlábat 25 százalékon hagyta a Monetáris Tanács.

Rendkívüli kamatemelés

Az MNB bő egy héttel ezelőtti rendkívüli kamatemelésének hatására 18 százalékig emelkedett az irányadó ráta (effektív egynapos betéti eszköz) és a banki hitelezéshez használt BUBOR referencia kamatláb is.

A lépéssel újra megnőtt hazánk reálkamatelőnye, ami kulcsfontosságú a forint szempontjából.

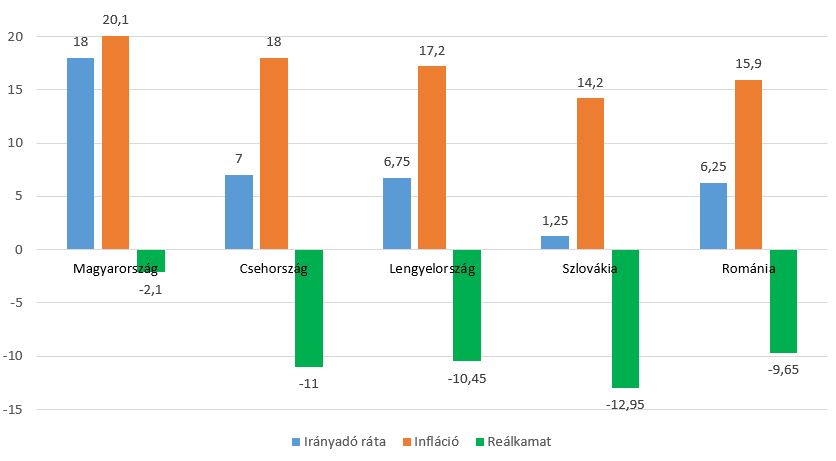

A régiós országokban is 20 százalékhoz közeli inflációt mérnek, azonban ehhez lényegesen kisebb, 7 százalék körüli alapkamat társul.

Magyarorságon a magasabb irányadó rátának köszönhetően azonban lényegesen magasabb a reálkamatláb, mely jelenleg -2 százalék körül alakul. A többi régiós, úgynevezett visegrádi országban -11 és -13 százalékos reálkamatlábakat látni.

Ehhez képest érdemben szigorúbb a magyar pénzpolitika, ami a befektetők számára vonzóbbá tette a forintot. Többek között emiatt is erősödött hozzávetőlegesen 15 forintot egy hét leforgása alatt a hazai fizetőeszköz az euróval szemben.

Reálkamat alakuláas a régiós országokban

Forrás: Bloomberg, KSH, növekedés.hu

Inlfációs kitekintő

Az infláció mérséklődésére 2023 második felétől gyorsuló ütemben kerülhet sor, amit támogat az MNB szigorúbb pénzpolitikája, a magas inflációs bázis, valamint a nyersanyag- és energiaárak meredek csökkenése. A gázárak például harmadukra estek vissza az augusztusi csúcsokról.

Az inflciós csúcs az idén év vége, jövő év eleje magasságában várható.

A fogyasztói árindex 2022 és 2023 egészében átlagosan 14-13 százalék körül mozoghat, majd 2024-ben tér vissza a 3 százalékos jegybanki cél közelébe.

Ezzel összhangban a monetáris politika legkorábban a jövő év második felétől lazulhat érdemben, ugyanakkor a mostani szintekről további jelentős kamatemelés már nem várható.

A jegybank a bő egy héttel ezelőtti rendkívüli kamatemelésével megfelelően növelte a pénz- és devizapiacok stabiliátát.

Túlszigorítás kockázatai

A túlszigorításnak is meg vannak kockázatai. A monetáris politika jelenleg ráadásul nem tud érdemben hatni az inflációs pályára.

Az árdinamika háromnegyed részben ugyanis külső kínálati sokkokra vezethető vissza. Ilyen kínálati sokk például a háború, az energiaválság, az ellátási láncok akadozása és az extrém száraz időjárás. Nyáron például az elmúlt 500 év lengagyobb aszálya pusztított Európában.

A tartósan magas kamatkörnyezetnek ellenben negatív hatásai is vannak. A túl magas hitelkamatok számottevően visszavetik a hitelkeresletet, ami pedig fékezi a beruházásokat és a későbbi gazdasági növekedést.

Emellett a kamatstop kifutásával a változó kamatozású lakossági jelzáloghitelek és vállalati hitelek körében is megnőhet idővel a nemfizetés kockázata.