Megjelent az alku a lakáshiteleknél?

IngatlanÚjabb mélypontra estek a fix kamatozású bankhitelek kamatai, és akár tartósan is ilyen mélyen maradhatnak. Ezzel párhuzamosan a kedvező gazdasági környezet és az alacsony kockázati költségek miatt a bankok egyre bátrabban hiteleznek, azaz jobban meg kell küzdeniük az ügyfelekért. Most különösen megérheti tehát fix kamatozású jelzáloghitelt felvenni.

Zuhannak a kamatok

Lazítanak a nagyobb jegybankok, köztük a Fed és az Európai Központi Bank (EKB) is. Utóbbi a szeptemberi kamatdöntő ülésén -0,5 százalékra csökkentette a betéti kamatlábakat, és egy nyílt végű, havi 20 milliárd euró összegű eszközvásárlási programot jelentett be. Az EKB emellett lefelé módosította az inflációs előrejelzéseit is, aminek hatására Magyarországon is alacsonyabb lehet a fogyasztói árindex az importhatáson keresztül.

Az eurózóna lassuló növekedése, Németország recesszió közeli helyzete ráadásul lefelé ható kockázatot jelent hazánkra is. Egyelőre ellenálló a magyar ipar a külső hatásokkal szemben, de tartósan nem tudjuk függetleníteni magunkat a globális folyamatoktól.

Ennek hatására a Magyar Nemzeti Bank mozgástere megnőtt, és hosszabb ideig is fenntarthatja a támogató monetáris kondíciókat, aminek következtében a kamatok akár tartósan is a jelenlegi történelmi mélypontok közelében ragadhatnak.

Cél a hitelállomány felfuttatása

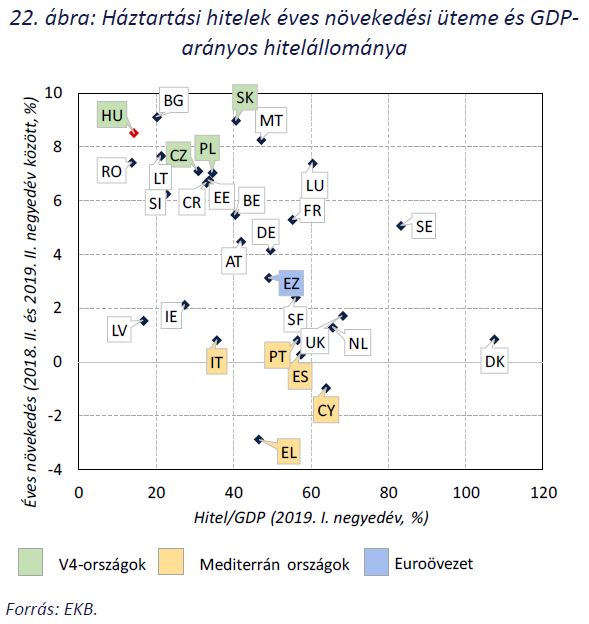

MNB iránymutatása alapján szükséges a GDP arányos lakossági hitelállomány felfuttatni, mivel jelenleg túl alacsony annak szintje. A többi visegrádi (V4) országban például ez az arány 30-40 százalék közötti, míg nálunk a 20 százalékot sem éri el.

A szeptember elején tartott 57. Közgazdász-vándorgyűlésen az MNB és a nagybankok vezetői közötti panelbeszélgetésen is az hangzott el, hogy szükséges a hazai GDP arányos lakossági hitelállományt feltornászni a fent említett 30-40 százalékos sávba.

A hitelezés egészséges szerkezetben történik, az új kihelyezett hitelek több mint 95 százaléka hosszabb (5, 10, 10+ éves) fix kamatperiódussal rendelkezik, illetőleg a jövedelmi korlátok is meggátolják a túlzott mértékű eladósodást.

A kamat- és díjbevételek növelése céljából a bankoknak is érdekében áll, hogy minél többet hitelezzenek. A gazdasági környezet ráadásul most rendkívül támogató, az ország külső sérülékenysége alacsony, a makrogazdasági kép stabil, valamint a kockázati költségek is alacsonyabbak, a hitelportfóliók minősége kiváló, a nem teljesítő hitelállomány mélyponton van. Ilyen körülmények között bátrabban lehet és kell hitelezni.

Növekvő verseny, nagyobb alku

A piaci részesedés növelése, valamint az ügyfelek megszerzése avagy megtartása érdekében egyre kedvezőbb hitelkonstrukciókkal találkozhatunk a bankoknál.

Minél régebb idő óta vagyunk az adott banknál, minél több megtakarításunk és betétünk van ott (amit a másik oldalon ki tud a bank hitelezni), minél több díjköteles banki szolgáltatást veszünk igénybe, annál jobban ragaszkodhatnak hozzánk a pénzintézetek.

Ezt a helyzetet csak fokozza, ha már rendelkezünk az adott banknál korábban felvett jelzáloghitellel.

Minél nagyobb a hitel összege és minél nagyobb a hitel hátralevő futamideje, annál inkább biztosak lehetünk benne, hogy meg akar majd tartani az adott pénzintézet, ha hitelkiváltásra, bankváltásra kerülne sor.

Ennek tükrében pedig akár a korábban felvett hitelek újratárgyalása is lehetséges a meglévő banknál, ellenkező esetben egy másik pénzintézet még kedvezőbb hitelkonstrukciókkal elcsábíthatja az ügyfeleket (hitelkiváltás).

A 2-3 évvel korábban felvett hosszabb lejáratú fix kamatozású hitelek jellemzően 1,5-2 százalékponttal magasabb kamatlábakkal voltak még összehangolva az akkor még magasabb kamatkörnyezet miatt, ezért is gyakori manapság a hitelkiváltás jelensége.

Ha pedig még nem rendelkezünk jelzáloghitellel, akkor is érdemes több bankot megversenyeztetni, adott esetben hitelközvetítő szakembert felkeresni, miután sok esetben nagyobb kamatkedvezményt kaphatunk így, mintha csak az utcáról sétálnánk be.

A tapasztalatok szerint manapság egyre többször előfordul, hogy ha első körben nem fogadjuk el az adott bank hitelajánlatát, akkor második körben még jobb feltételeket kínálnak fel a pénzintézetek.

Nagyobb hitel, nagyobb futamidő, minél több igénybevett banki szolgáltatás, a bankhoz utalt fizetés, a banknál tartott megtakarítás – néhány kulcsszó, amelyek teljesülése esetén keményebben tárgyalhatunk a bankokkal.

Most nem éri meg előtörleszteni

A Magyar Állampapír Plusz (MÁP Plusz) korszakában már nem éri meg előtörleszteni. Például egy 20 éves lejáratú, 10 éves fix kamatperiódussal rendelkező hitel esetében a jó adósok szinte már mindenhol meg tudnak kapni 5 százaléknál alacsonyabb kamattal ellátott lakáshitelt. Az előbb említett hitelek esetében – a kamatkedvezmények figyelembe vételével – már találkozhatunk akár 3,5 százalék körüli hitelkamattal is.

A MÁP Plusz éves átlaghozama ezzel szemben 5 év alatt közel 5 százalék, azaz nagyságrendileg 1,5 százalékot még „kereshetünk” is, ha a hitel előtörlesztése helyett MÁP Pluszba fektetünk. Ebben az esetben az 1-2 százalékos előtörlesztési díjat sem kell megfizetnünk, illetve likvidebbek maradunk, azaz több megtakarításunk lesz, ami jól jöhet egy-egy váratlan esemény során.