Így kell, és így nem lehet az inflációt leszorítani

MAGAz elmúlt évben láthattunk példát sikeres és sikertelen antiinflációs politikára is a régióban. Vizsgáljuk most meg ezeket közelebbről.

Tőkések futása

Warren Buffett, a pénzügyi sikereiről és velős mondásairól híres befektető egyes számú alapszabálya, hogy soha ne veszítsünk pénzt. Ez az a mottó, melyet előbb vagy utóbb minden komoly invesztor elsajátít. És ez az oka annak is, hogy úgy irtóznak a kockázattól és bizonytalanságtól, mint vámpírok a fokhagymától.

A kockázatok és bizonytalanságok ősanyja tavaly február 24-én materializálódott a mi régiónk számára. Oroszország, a világ egyik legnagyobb atomhatalma megtámadta Ukrajnát. A befektetők pedig hallgattak Warren Buffett-ra, és azonnal vették kalapjukat, valamint a régióban befektetett pénzeiket, és igyekeztek minél távolabbra menekülni.

Nem csoda, hogy a következő hónapokban a legtöbbet a szabadon lebegő saját fizetőeszközzel rendelkező országok pénze gyengült. 2022. február 23-a és október 13-a között az öt legtöbbet gyengülő fizetőeszköz között volt a magyar forint, a török líra és a lengyel zloty is. Ugyan az ukrán hrivnya is tagja volt az ötösnek, ám keleti szomszédunk valutája ekkor már nem volt szabadon átváltható, így az árfolyama is mesterséges volt.

Nyilván sokkal kevésbé érezte meg a turbulenciát azon régióbeli országok pénze, mely vagy nem nemzeti, vagy nem szabadon lebegő.

A szlovákok által érzékelt negatív hatást tompította az a tény, hogy az általuk használt euró nem csak a régiós állam, hanem a háborútól jóval messzebb lévő országok pénze is egyben. A román lej nem szabadon lebegő, a bolgár leva pedig konkrétan hozzá van kötve az euróhoz, azaz ezen két ország helyzete inkább hasonlít Szlovákiához, mint Magyarországhoz vagy Lengyelországhoz.

A fentiek után nem meglepő, hogy a konfliktustól távolabb lévő országok fizetőeszközei jellemzően erősödtek. A régióból menekülő befektetők ugyanis sok esetben pont ide csoportosították át pénzeiket. A brazil reál 11 százalékot, a kanadai dollár 7 százalékot, a hong-kongi dollár 14 százalékot, a mexikói peso 16 százalékot, az amerikai dollár pedig 14 százalékot erősödött az euróval szemben.

A török út

A legnagyobb gyengülést a magyar és a török fizetőeszköz érzékelte. Nézzük meg most, hogy mit tett a két állam jegybankja a helyzet kezelésére.

A félhold országának jegybankja már 2021 második felétől kamatvágások lázában égett, közel 5 százalékkal csökkentve az alapkamatot. Bár ezen az úton megálltak még annak az évnek a legvégén, de 2022-ben a háború kitörése és a líra gyengülése ellenére sem voltak hajlandóak kamatot emelni. Sőt, az év második felétől újratöltötték a kamatcsökkentési ciklust, további közel 6 százalékkal mérsékelve a kamatszintet.

A 8,5 százalékos török kamatszint töredéke volt a 40 és 80 százalék közötti hivatalos inflációs rátának. Emellett a jegybank mérlegfőösszegét, azaz lényegében a pénzmennyiséget is 60 százalékkal növelték. Mindezek természetesen egyértelműen a további gyengülés irányába mutattak.

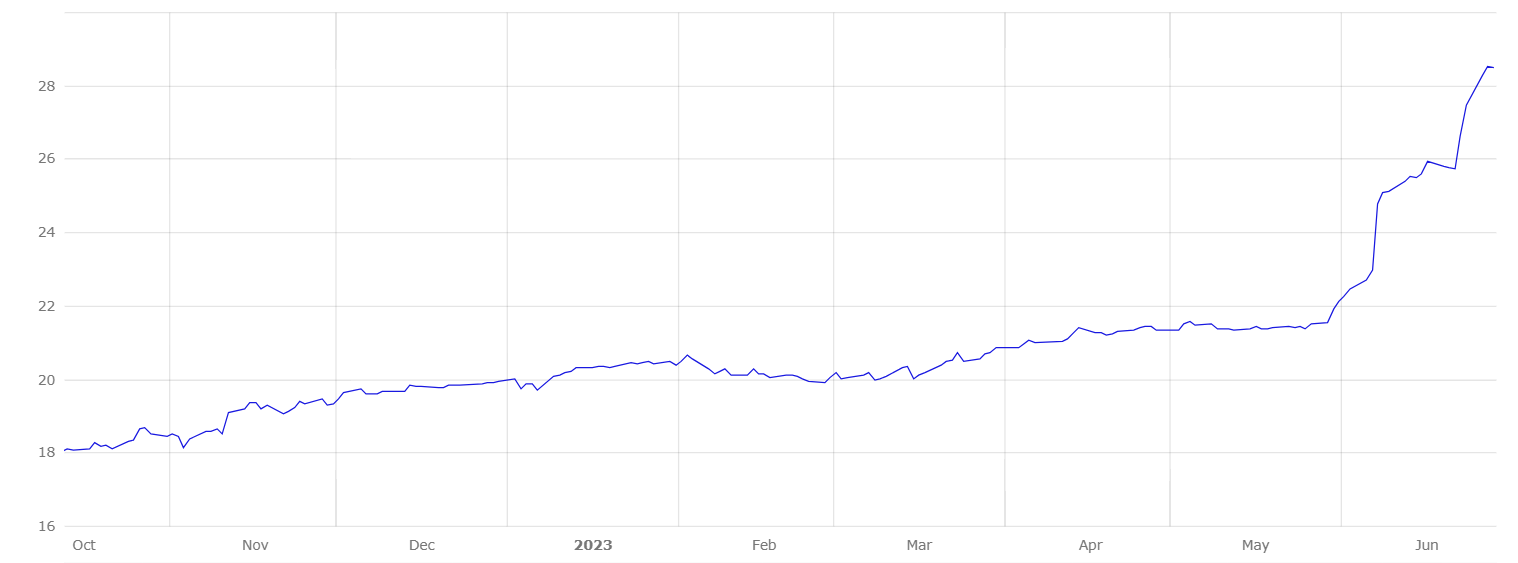

Nem lepődik meg senki azon, hogy tavaly októbere óta a török fizetőeszköz további közel 60 százalékot gyengült (1. ábra).

1. ábra: A török líra gyengülése az euróval szemben. Forrás: EKB.

1. ábra: A török líra gyengülése az euróval szemben. Forrás: EKB.

A magyar út

A Magyar Nemzeti Bank a török stratégiával tökéletesen ellentétes lépéseket tett. Az egynapos betéti gyorstender kamatszintjét 18 százalékra, míg az egynapos devizalikviditást nyújtó swapeszköz kamatát 17 százalékra emelte. Emellett tájékoztatta a nagyérdeműt, hogy az energiaimport ellenértékének kifizetésére a kormány rendelkezésre bocsátja a deviza-tartalékát (erről szóló cikkemet itt olvashatja).

Emellett a szeptemberi csúcshoz képest közel 9 százalékkal szűkítette a jegybanki mérlegfőösszeget, azaz lényegében a pénzmennyiséget. A kamatemelés, az energiaimporttal kapcsolatos lépés forintkínálat-csökkentő hatása, valamint a pénzkínálat szűkítése pedig megtették a hatásukat.

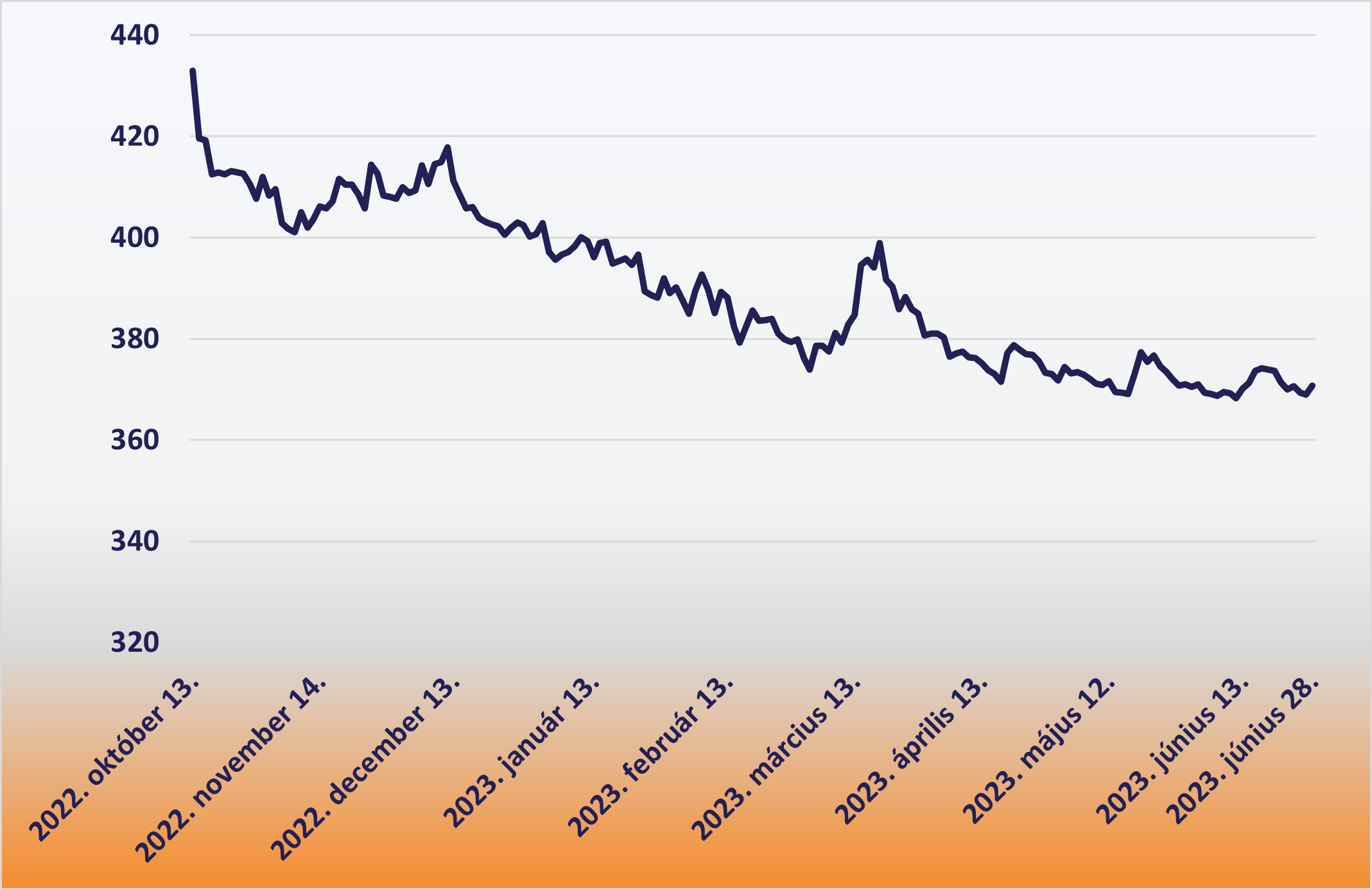

2. ábra: A magyar forint erősödése az euróval szemben. Forrás: MNB.

2. ábra: A magyar forint erősödése az euróval szemben. Forrás: MNB.

A forint szárnyalását jól mutatja a 2. ábra. A néhány hónapja még 430 felett is megforduló euró árfolyam mára már stabilan 380 alatt van.

Tavaly októbere óta a magyar forint erősödött a legtöbbet a jegyzett fizetőeszközök közül – összesen 15 százalékot, több, mint másfélszer annyit, mint a második legjobb teljesítményt felmutató lengyel zloty.

A végső nyertes az infláció

Az erősebb forint pedig alacsonyabb inflációt jelent, hiszen hazai pénzben így kevesebbet kell fizetnünk az importért. Nem meglepő, hogy a májusi havi inflációs adatunk már negatív értéket mutatott, azaz összességében már csökkentek az árak Magyarországon.

A 0,4 százalékos árcsökkenésünknél csak a dánok 1,4 százalékos havi deflációja mutatott kedvezőbb értéket.

Tavaly májusa és az idei év májusa között a magyar forint 6 százalékot erősödött az euróval szemben, hála az MNB és a kormány hatékony lépéseinek.

Ez azt jelenti, hogy a 80 százalék körüli importarány következtében az erősebb valutánk közel 5 százalékponttal csökkentette az inflációs mutatónkat. Ez a pozitív hatás pedig még nagyobb lesz a közeljövőben.

A török lírához képest pedig közel harmadával erősödött a forint. Elmondhatjuk tehát, hogy a Magyar Nemzeti Bank lépései, egész pontosan a töröktől eltérő antiinflációs politikánk több mint 30 százalék erősödést hozott a forint számára, és közel 25 százalékpontnyi többletinflációtól óvott meg minket.

A szerző az MCC Gazdaságpolitikai Műhelyének vezetője.