Ráférne az alapkezelőkre a szektor reformja

MAGA hagyományos, aktívan kezelt befektetési alapok drágák, hosszú távon jellemzően alulteljesítik a piacokat, mindezt számtalan egyedi kockázat vállalása mellett. A passzív (ETF) részvényalapok elterjedésével hosszabb távon nagy valószínűséggel magasabb hozamot érhetnének el a befektetők egy alacsonyabb kockázati szint mellett. Az elégedettebb megtakarítók pedig nagyobb súllyal fektethetnének be a tőkepiacokon, ami javítaná a vállalatok forrásszerzési lehetőségeit. Egy mérethatékony, alacsonyabb költségszint mellett működő, hazai és külföldi ETF termékekbe is nagyobb súllyal befektető Nemzeti Alapkezelő számos aktuális kihívásra választ adhatna.

Problémák és nehézségek

Egy hazai vagy nemzetközi fókuszú részvényalapnak, abszolút hozamú alapnak fizetett vagyonkezelési díjak, kereskedési jutalékok egy évben nagyságrendileg 2 százalék körül alakulnak a lakosság számára értékesített befektetési jegyeknél.

Az intézményi sorozatok esetében ennél alacsonyabbak a költségek, de még mindig jelentősen meghaladják az egyes passzív alapok (avagy a piaci mozgásokat lekövető ETF-ek) által felszámított néhány tized százalékpontos díjakat.

A hosszú távú hozamokat ráadásul jelentősen csorbítja a sikerdíjak felszámolása a jó évek után, miközben a nehezebb időszakokban a veszteség csak az ügyfélé.

Az alacsony kamatkörnyezet miatt lecsökkent az alapkezelői szektor profitabilitása, aminek fényében költségcsökkentő lépésekre kényszerülnek az iparági szereplők. Ez tovább nehezíti a sikeres működést.

Nem is beszélve a személyi kockázatokról, a kockázatos kitettséget befolyásoló egyéni és cégszintű érdekekről, a sok esetben nem egyenlően kezelt alapokról, portfóliókról.

Az aktív befektetési stratégiák keretében számos részvény vagy abszolút hozamú befektetési alapkezelő jelentős egyedi kockázatot vállal fel, ami az esetek túlnyomó részében nem kifizetődő, és akár komoly veszteségeket is okoz.

Nincs ugyanis megfelelő kapacitás minden egyes instrumentum alapos elemzésére, folyamatos nyomon követésére, vagy akár vállalati, beszállítói látogatásokra. A portfólió menedzserek kapacitásait sokszor az egyre jobban növekvő adminisztratív elvárások és egyéb eszközallokációs feladatok kötik le, így nem marad elég idő megalapozott befektetési döntésekre. A kockázatokat és az esetleges károkat viszont továbbra is az ügyfél viseli. Az alapkezelői szektort érintő nehézségekről itt írtunk korábban.

A piacok hatékonyak

A piacok hatékonyak, azaz hosszú távon szinte lehetetlen megverni őket. Az aktívan kezelt befektetési alapok 5, 10 éves vagy annál hosszabb időtávon jellemzően nem termelnek alfát, vagyis alulmúlják a piaci (benchmark) hozamokat.

2009 január 1. óta eltelt bő 10 évben többszöröztek a fejlett, nagy nemzetközi részvénypiacok, úgymint a német DAX vagy az amerikai S&P 500 részvényindexek. Előbbi megvásárlásával és tartásával közel háromszorozni, utóbbival közel négyszerezni lehetett. Ráadásul mindezt euróban és dollárban.

A hazai BUX index megvásárlásával és tartásával ezen az időtávon pedig több mint háromszorozhattak a jó időben befektetők.

Ha megnézzük, hogy az egyes aktív részvényalapok, abszolút hozamú alapok (vagy a vegyes alapok részvényes oldala) hogyan teljesítettek ezen időszakban, akkor nem nagyon látni olyat, amely ezt az eredményt túlszárnyalta.

Mindemellett a piacokon a volatilitás történelmi mélységekben van, amit jól mutat a volatilitást avagy a kilengéseket mérő VIX Index mélyrepülése is.

Az alacsony piaci szórás gyakorlatilag elfedi a valós kockázatokat, amit egy-egy ciklikusabb piaci instrumentum megvásárlása rejt magában. Következésképpen egy eső piacon reális a veszélye, hogy még inkább alulteljesítővé válhat számos aktív befektetési alapkezelő.

Nehéz lesz megismételni

A 2009-es mélypontot követő bő 10 évben historikus mélypontra süllyedtek a kötvénypiaci hozamok, ami nagymértékben segítette a részvénypiacokat, így a részvényalapokat is, illetőleg a kötvények átértékelődésén keresztül a kötvény-, a vegyes- és az abszolút hozamú alapokat.

További szignifikáns hozamcsökkenési hullámnak már nincs sok tere, legfeljebb a mostani alacsony szinteken navigálhatnak a kötvénypiaci hozamok. Újabb számottevő pozitív átértékelődési hatás a hozamokon keresztül már nem várható.

A részvénypiaci árazottság is meglehetősen emelkedett globális szinten, azaz már nem valószínűsíthető akkora emelkedési dinamika a részvényárfolyamokban mint az elmúlt 10 évben.

Az időről időre hektikusabb piaci mozgásokkal együttesen egyre jobban felerősödik a nagyobb egyedi kilengésektől elszokott portfólió menedzserek szerepe. Az egyes aktív alapoknál sok esetben úgy próbálnak hozzáadott értéket teremteni az alapkezelők, hogy ciklikusabb részvényeket, kockázatosabb vállalati kötvényeket vásárolnak. A magasabb egyedi kockázati szint a piacok esetleges esésével, avagy a volatilitás növekedésével aránytalanul magas veszteségekhez vezethet.

Ezenfelül ilyen esetekben megnövekedhet a portfólió menedzsereken a mentális nyomás, ami jellemzően nem hat jótékonyan az eredményekre.

Indokolt az ETF-ek hazai térnyerése

Aktív részvény- és abszolút hozamú alapok helyett passzív alapok (a piaci mozgásokat lekövető ETF-ek) vásárlásával a fenti problémák zöme orvosolható lenne. Sokkal alacsonyabbak lennének a költségek, nem futnának az ügyfelek felesleges egyedi kockázatokat, és jó eséllyel hosszú távon magasabb hozamokat érhetnének el a befektetők az ETF-ek vásárlásával és tartásával, mint az aktív alapokkal.

A kisebb hozamszórás mellesleg kisebb pszichés nyomást jelent, amit nem igazán tud kezelni a nagytöbbség. Még az intézményi befektetők nagy része sem.

A részvénbefektetések hosszú távú befektetések. Az ajánlott befektetési időtáv minimálisan 5 év, de ha megnézzük, hogy 2001 után mennyi idő kellett a talpra álláshoz, akkor inkább egy jó 10 évet lehetne mondani. Fel kell tenni a kérdést, hogy megéri-e aktív alapot venni egy egészen minimális felülteljesítés reményében, miközben ilyen időtávon a nagymértékű alulteljesítés esélye hatalmas.

Azt nem állítom, hogy nem lehet értéket teremteni egy-egy egyedi részvénybefektetéssel, de mindenképpen elő kell segíteni a passzív befektetési alapokon keresztül történő befektetések térnyerését.

A hazai igényeknek megfelelően a magyar részvénypiaci (BUX, BUMIX) mozgásokat lekövető ETF-ek felfejlesztése is előnyös lenne mind a lakosság, mind a vállalati szereplők szempontjából. Az elégedettebb megtakarítók nagyobb súllyal fektethetnének be a tőkepiacokon, ami javítaná a vállalatok forrásszerzési lehetőségeit.

Nemzeti Alapkezelő?

A lakosság pénzügyi tudatosságának a javítása tehát továbbra is rendkívül fontos. A fenti folyamatokat látni azonban nem elég. Szükség lenne egy olyan alapkezelőre, ahol nagyobb súllyal fektetnének passzív részvényalapokba, ténylegesen hosszú távú szemléletet követnének a részvénybefektetések terén, és ahol erre meg lenne a menedzsment szintű felhatalmazás is.

Alapvetően tőkeallokációs döntéseket kell hozni. Jó időben és alacsony szinteken tanácsos bevásárolni akkor, amikor negatív a hangulat a piacon és kevésbé derűsek a kilátások. Amennyiben a teljes piacot vásároljuk, nem futunk egyedi kockázatokat, könnyebben ki lehet ülni egy-egy nehezebb időszakot, nem kell egyedi csődeseménytől tartani.

Egy mérethatékony, alacsonyabb költségszint mellett működő, hazai és külföldi ETF termékekbe is nagyobb súllyal befektető Nemzeti Alapkezelő a fenti kihívások nagy részére választ adhatna.

Időzítés fontossága

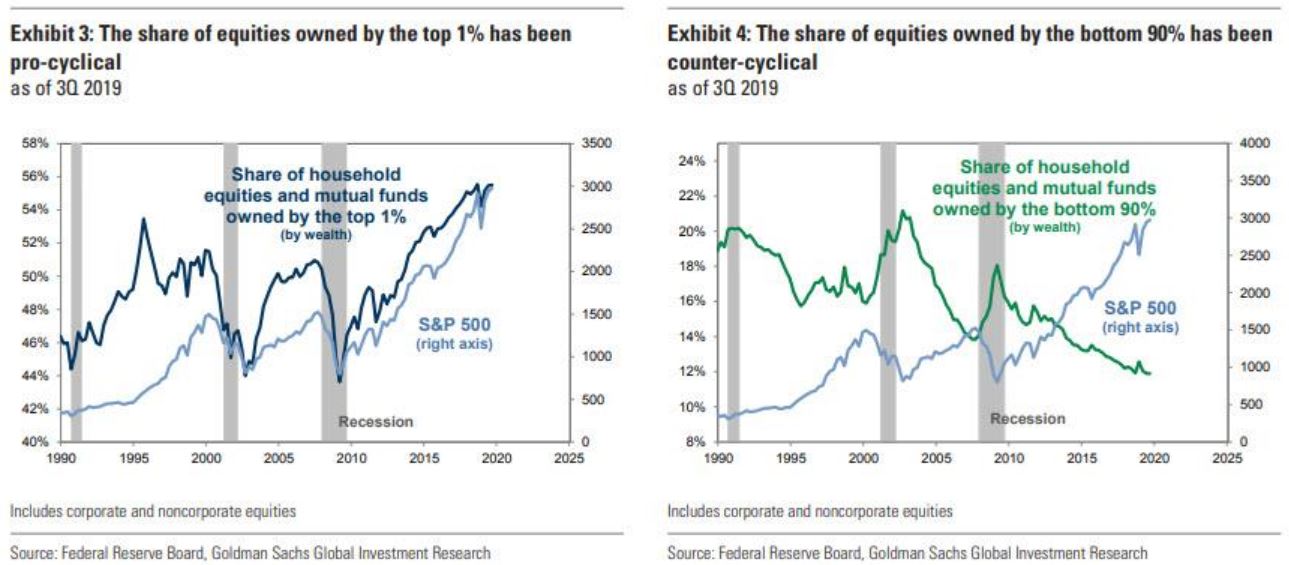

Az Egyesült Államokban a leggazdagabb 1 százalék jellemzően nyomott részvénypiaci szinteken, gazdasági nehézségek idején prociklikusan vásárolt részvényeket az elmúlt évtizedekben. Ezzel szemben az „alsó” 90 százalék fordítottan cselekedett. A különbség hatalmas.

Igazán nagy pénzeket akkor lehet keresni a tőzsdén, ha olcsón tudunk vásárolni, és a kitettségünket hosszú ideig tartjuk, növeljük. Ezt az alapelvet a gyakorlatban mégsem tudja az emberek, de még a portfólió menedzserek többsége betartani.

A lenti bal oldali ábra a leggazdagabb 1 százalék vásárlásait mutatja (sötétkék vonal), míg a jobb oldali ábra az „alsó” 90 százalék vásárlásait jelzi (zöld vonal). Mindkét képen látható 2001 és 2008 után egy-egy függőleges szürke sáv, ami a recessziós időszakokat jeleníti meg. Ekkortájt voltak mélyponton a piacok is. A világoskék vonal mindkét ábrán az amerikai S&P 500 részvénypiaci indexet reprezentálja.

Forrás: Fed, Goldman Sachs

Nem lehet tehát a prociklikus gondolkodás és a hosszú távú szemléletmód fontosságát eléggé hangsúlyozni. Ezt a gyakorlatban viszont csak megfelelő intézményi környezetben, megfelelő szakembergárda tudja kivitelezni.