Ezt is megértük: negatív kamaton veszik a görög állampapírokat

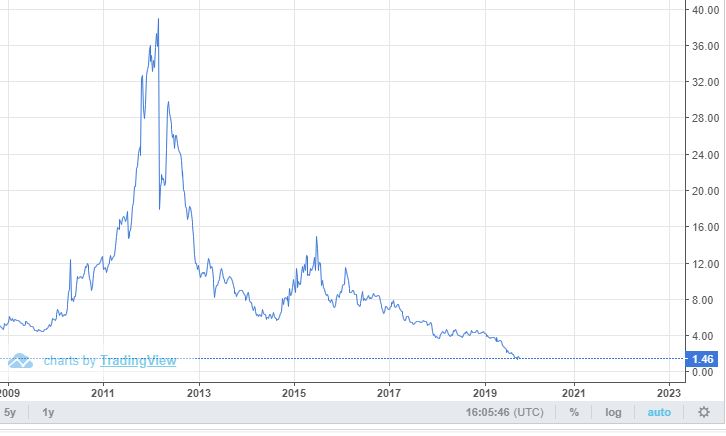

ElemzésekKözel félmilliárd euró értékben adott el negatív kamattal állampapírokat a súlyosan eladósodott, nemrég még recesszióban lévő Görögország. 2012-ben még közel 40 százalék felár mellett értékesítették a görög papírokat. Aztán jött a nemzetközi hitelcsomag, majd az EKB kamatcsökkentései.

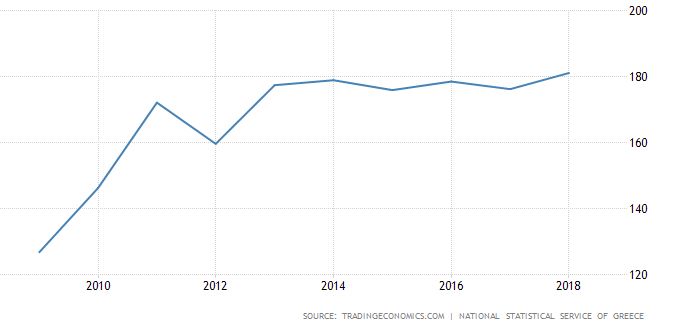

Nemcsak a hátrányokat, az euró előnyeit is élvezhetik a görögök: egyre olcsóbban jutnak hitelhez, sőt, a legutóbbi aukción már negatív kamattal keltek el a 13 hetes görög állampapírok. A 0,02 százalékos kamatszint azonban sokkal inkább köszönhető az Európai Központi Bank legutóbbi kamatcsökkentésének és lazításának, mintsem a gazdaság valódi megtáltosodásának. Athén adóssága a GDP arányában továbbra is a legmagasabb, 180 százalék feletti Európában, világszinten pedig csak a japánok előzik meg.

A 10 éves görög államkötvények hozamának alakulása (%)

Mégis, a jelenlegi alacsony kamatkörnyezetből a görögök is profitálhatnak, miután az EKB szeptemberben mínusz 0,5 százalékra csökkentette a kamatszintet. A legutóbbi aukción közel félmilliárd euró értékben kelt el görög állampapír negatív kamattal, gyakorlatilag – a rövid lejárat miatt – a bankok így parkoltatják a hitelezésre ki nem adott tőkét.

Nem csak a görög, hanem az olasz, a spanyol és a portugál hozamszint is történelmi mélységekben jár, annak ellenére, hogy Olaszországban technikai recesszióról beszélhetünk, a portugál gazdaság pedig stagnál.

Görögország államadóssága a GDP arányában (%)

Ha a tíz éves állampapír hozamokat nézzük, a görögöknél itt is szinte a csodával határos módon csökkent 1,5 százalék körüli szintre a hozamszint, igaz, összehasonlításképp a francia, német, belga, holland hosszú lejáratú kötvények már régebb óta negatív hozamokkal találnak gazdára. Az EKB kamatcsökkentésének hatására a tízéves görög állampapírokból 1,5 milliárd eurót adtak el mindössze 1,5 százalékos kamatfelárral.

A hozamoknak azonban szinte alig van közük a görög gazdaság valódi teljesítményének javulásához: a gazdasági növekedés csak két évvel ezelőtt kezdődött meg, addig csak a visszaesés ütemének lassulásáról lehetett beszélni.

A termelékenység szinte semmit nem javult az elmúlt tíz évben, az egy főre eső GDP pedig alig emelkedett a 2012 utáni zuhanás után. A külkereskedelmi mérleg továbbra is masszív mínuszban van, igaz, ez korábban, a válság előtt sem volt másképp.

A munkaerőpiacon viszont markáns javulás látható, már amennyiben a fiatalok 33 százalékos munkanélkülisége jónak mondható. A bázis azonban nagyon rossz volt, megközelítette a 60 százalékot, ehhez képest a csökkenés tényleg számottevő.

A másik pozitív tendenciát felmutató terület a tőkekivitel: a 2012-2014-ig tartó pénzkimenekítés után határozottan lelassult a kivitt pénzek állománya, bár a bankok problémás követelésállománya még mindig a legmagasabb arányú az EU-ban.

A görög GDP változása (%)

A kilátások ugyanakkor biztatóak: az államadóssággal kapcsolatos kiadások mérséklődése egy kis levegőhöz juttatta a költségvetést és a görög gazdaságot is, amely idén a második negyedévben már 1,9 százalékkal bővült, jövőre pedig 2,8 százalékos emelkedést várnak elemzők.

Az euróövezetben az államkötvények közel kétharmadát egyébként negatív kamat mellett értékesítik, ami azt a várakozást is mutatja, hogy a következő hét évben a negatív alapkamat tartását várják az EKB-tól – vélték a Financial Times-nak nyilatkozó elemzők.

A kamatkörnyezet miatt a portugál 15 éves államkötvények is mindössze fél százalékos hozammal találtak gazdára, úgy, hogy a kereslet az eladásra kínált mennyiség többszöröse volt.

Az egy főre eső GDP változása Görögországban (%)

A kamatkiadások mérséklődésére kifejezetten szüksége van a korábban súlyos problémákkal küszködő úgynevezett PIGS országoknak, vagyis Portugáliának, Olaszországnak, Görögországnak és Spanyolországnak, amelyek most profitálhatnak a közös európai pénzből.

Az EKB-n belül azonban a hatalmi harcok folytatódása várható Mario Draghi elnök mandátumának lejárta után is,

Christine Lagarde új elnök feladata lesz, hogy a negatív kamatokon sokat veszítő németek ellenállását kezelje, és kiegyensúlyozza a valutaövezet monetáris politikáját. Az Észak-Dél ellentét elmélyülése abból is látszik, hogy az EKB vezető testületéből már 3 német vezető állt fel a mandátumának lejárta előtt, tiltakozva a túlságosan laza kamatpolitika ellen.