Így változott meg a dollár tartalékdeviza-szerepe az elmúlt 20 évben

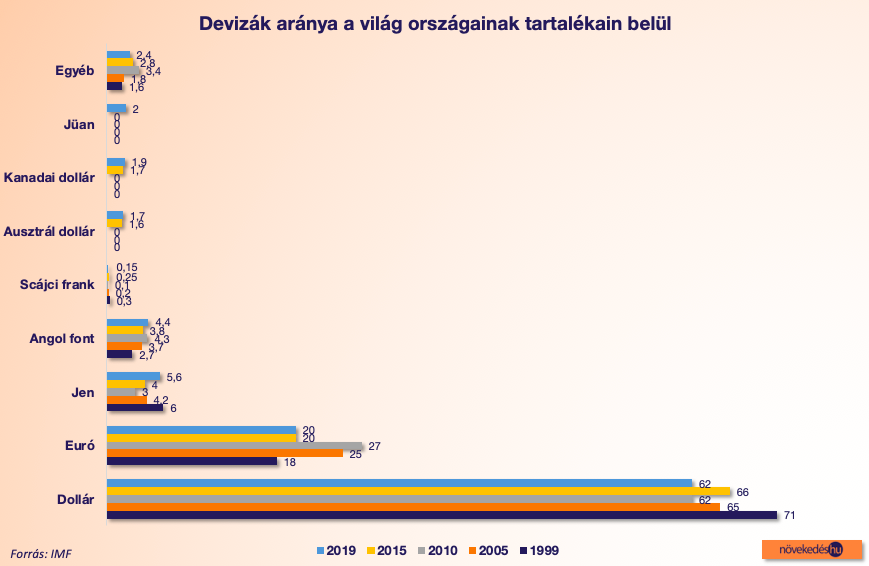

ElemzésekÉrdekes változások zajlottak az ezredforduló óta a nemzetközi tartalékdevizák arányait illetően. Az amerikai dollár szerepe nagyot csökkent: 71-ről 62 százalékra, az euró aránya érdemben növekedett 18-ról 20 százalékra, az angol font szerepe is jelentősen nőtt 2,7-ről 4,4 százalékra, emellett érdemivé vált az ausztrál dollár és a kanadai dollár szerepe, valamint a kínai jüan is megjelent a tartalékeszközök között.

Tartalékolás

A világ minden országa, illetve jegybankja úgynevezett nemzetközi tartalékokat képez különféle devizákból. Ha nem tennék, nem lenne biztonságban egy adott ország külkereskedelme vagy esetleg adósságtörlesztése, de adott esetben még turizmus céljaira sem tudnának polgárai devizát vásárolni.

Ki is alakultak nemzetközi tapasztalatok arra vonatkozóan, hogy célszerűen mekkora a tartalék: többnyire úgy adják meg, hogy az adott ország importját mennyi ideig fedezi, de figyelembe veszik az esetleges adósságtörlesztési kötelezettségeket is. Az, hogy milyen devizában tartsa egy-egy ország a tartalékait, mindig egyedi mérlegelés kérdése, ugyanakkor a lehetőségek végesek, mivel kisebb, de még közepes országok devizáit sem szívesen veszik fel a tartalékok közé.

Maradnak a világ legnagyobb gazdaságai, közülük is azok, melyeknek konvertibilis a valutája, vagy legalábbis elég jó a szabályozása ahhoz, hogy bizalmat érezzenek iránta.

A szívesen tartalékolt devizákat eleve világ-, vagy tartalékdevizáknak hívják, de az IMF is meghatározza, hogy mit tekint hivatalosan tartalékdevizának, és ezekből bizonyos súlyozással fenntartja az SDR nevű számlavezetési egységet, aminek lényegében csak az IMF hitelezési gyakorlatában van jelentősége.

IMF-kosár

Az IMF fundamentális alapon határozza meg az SDR kosarát, például az alapján, hogy az adott devizában mekkora kereskedelem zajlik a világban. A jelenlegi, 2016 óta érvényes, idén felülvizsgálatra kerülő súlyozás: USA dollár súlya közel 42 százalék, az euróé 31 százalék, a japán jen és az angol font nagyjából 8 százalékkal szerepel, a kínai jüan 11 százalékos súlyt kapott 2016-os felvételekor.

Az országok a tartaléklás során ritkán követik az IMF arányait. Van, amikor teljesen gyakorlatias ok alapján döntenek: például, ha külkereskedelmük túlnyomórészt egy devizában zajlik (ahogy Magyarországé döntően euróban), akkor az képez többséget a tartalékban, de meghatározhatják politikai okok is, illetve esetleg az, hogy olyan gigantikus a tartalék (ez Kína esetében merül fel), hogy sokáig nem is tudott mást tartani, csak jórészt amerikai dollárt, illetve amerikai államkötvényeket.

20 év

Hogy melyik ország milyen összetételű devizatartalékkal rendelkezik, egy következő elemzés témája lesz, most azt vizsgáljuk meg, hogy a világ országainak összes tartaléka hogyan alakult az elmúlt 20 évben.

Ha csak a kezdeti, 1999-es és a legutolsó, 2019-es adatot nézzük, akkor csak annyit látunk, hogy az amerikai dollár szerepe nagyot csökkent: 71-ről 62 százalékra, az euró aránya érdemben növekedett 18-ról 20 százalékra, az angol font szerepe is jelentősen nőtt 2,7-ről 4,4 százalékra, emellett megjelent, pontosabban érdemivé vált az ausztrál dollár és a kanadai dollár szerepe: és végül a kínai jüan is megjelent a tartalékeszközök között.

Miért a dollár?

Önmagában ebből az látszik jól, hogy az amerikai dollár túlsúlyát igyekeznek csökkenteni az országok. Tulajdonképpen eleve az a kérdés, hogy miért lett a dollárnak ilyen gigantikus súlya, amely 1999-ben fennállt?

A válasz abban rejlik, hogy 1945-ben, a második világháború végén egyszerűen nem létezett más biztos valuta, legfeljebb a svájci frank volt annak tekinthető, de a svájci gazdaság mérete összehasonlíthatatlanul kicsi volt az Egyesült Államokéhoz képest. Európa nagy része romokban hevert, ugyanígy a legyőzött Japán is. Létrejött hát a dollár világuralma, ami csak lassan kezdett változni, és elsősorban a két legyőzött, de hihetetlen gyorsan a világ második és harmadik gazdaságává váló Japán és Nyugat-Németország valutái, a jen és a márka nyertek teret. Nagy-Britannia is összeszedte magát, és bár régi fénye megkopott, azért a világ negyedik gazdaságaként valutája méltóvá vált rá, hogy bekerüljön a tartalékok közé. Az euró bevezetésekor az immár össznémet márkát értelemszerűen az euró váltotta, de látszik, hogy még az ezredfordulón is túlsúllyal rendelkezett a dollár.

Az euró fénykora

Ha viszont megnézzük, mi történt a 20 év folyamán, érdekes részletekre derül fény. 2005-re igen elfogadottá vált az euró: a bizalom olyan mértékben megnőtt iránta, hogy súlya 18-ról 25 százalékra nőtt leginkább a dollár, kisebb mértékben a jen rovására, egyedül az angol font növelte még súlyát.

2010-ig még kitartott ez a trend: az euró 27 százalékával már szinte kezdte közelíteni a világkereskedelmi szerepének megfelelő helyet, sőt, ezzel a mértékkel már látszott, hogy igazi kihívója lehet a dollárnak.

Egyre többen vetik fel, hogy ez kezdettől fogva aggasztotta is az Egyesült Államokat, mert nem akarta elfogadni, hogy akad deviza, amely megkérdőjelezheti a dollár egyeduralmát, másrészt úgy gondolja, hogy előnytelen, hogy a nyugati szövetségi rendszerben két, egymással is versengő világvaluta van, melyek egymás súlyát csökkentik, miközben a kínai jüan óhatatlanul előre fog törni. Ugyanakkor az amerikai megítélés sem egyértelmú, hisz míg Alan Greenspan, aki 20 évig volt a jegybank szerepét betöltő Fed elnöke, 2007-ben azt nyilatkozta, hogy az euró lesz a legfontosabb világvaluta, később már az eurózóna felbomlását vizionálta.

A válság hatásai

A következő időpont, 2015 már teljesen más képet mutat a devizatartalékok összetételét illetően, mint a 2010-es: a válság és utóhatásai átrendezték az arányokat. Látványos az euró drámai visszaesése: ez a válságot követő időszakban az egyes eurózónás tagállamok súlyos válságainak köszönhető, legnagyobb mértékben Görögországénak.

Az euró helyett azonban csak kisebb mértékben választották a dollárt: népszerű lett viszont a kanadai és ausztrál dollár, valamint újra emelkedett a jen szerepe. Hirtelen nőtt a svájci frank szerepe is, nem is véletlen, hogy 2015 elején kellett feladnia a svájci jegybanknak az árfolyamkorlátot, és lehetővé tenni a frank erős felértékelődését.

Közelmúlt és ami várható

Ezt követően napjainkig megfigyelhető a dollár szerepének újbóli csökkenése, ezúttal részben a jen, részben az IMF által is világvalutának minősített kínai jüan rovására (Kína időközben a világ második legnagyobb gazdasága lett). A dollár visszaszorulása több esetben konkrétan is nyomon követhető volt: Oroszország azt követően csökkentette jelentősen az amerikai valuta arányát, hogy az USA szankciókat vezetett be, majd folyamatosan ellenségesen viselkedett vele szemben. Kína azt követően döntött a dollártúlsúly enyhítése mellett, hogy az Egyesült Államok kereskedelmi háborút indított ellene.

Az említett országok részben aranyat vásároltak a dollárból, és más jegybankok is növelték aranytartalékaikat, de a devizaarányok változása önmagában jól mutatja a folyamatokat, hosszú távon leginkább a dollár súlyának csökkenését. Mindezt úgy, hogy miközben a dollárnak értékelhető kamata van, az euróban, svájci frankban és jenben elérhető kockázatmentes hozamok negatívak, de az angol font esetében sem sokkal jobb a helyzet. Feltételezhető, hogy ha ez az anomália megszűnik, és Európában normalizálódnak a hozamok, jelentős átrendezés jöhet az euró és kisebb mértékben a font javára, tovább csökkentve a dollár még mindig nem kis túlsúlyát. A kínai deviza iránt pedig vélhetően tovább nő a bizalom, és részesedése az ország gazdasági súlyának megfelelően akár többszörösére is nőhet.