Miből sejthetjük előre, ha újabb pénzügyi válság közeleg?

ElemzésekA világ adósságállománya a GDP kétszereséről a háromszorosára emelkedett a válság óta. Vajon milyen mutatókat nézzünk, ha szeretnénk tudni, lesz-e újabb válság ebből?

Claudio Boriót, a bázeli BIS makropénzügyes „fenegyerekét” előszeretettel idézi az MNB Tanszék Blog, nemcsak világos stílusa, alapos elemzései, de releváns és magvető felvetései miatt is.

Egyik legutóbbi cikkében arra hívta fel a figyelmet, hogy míg a legtöbb recessziót jósló modellben jellemzően a hosszú és rövid hozamok közötti különbséget (term spread) használják előrejelzésre, addig a pénzügyi sérülékenységet és ciklikus pozíciót mutató indikátorok használatával akár pontosabb képet is nyerhetünk a jövőbeni összeomlásokról.

Lássuk mit is jelent ez hétköznapi nyelven, és mi a helyzet jelenleg a nemzetközi környezetben és hazánkra vonatkoztatva.

A pénzügyi ciklusok tetőzését jellemzően a reálgazdaság megszenvedi – nyit a cikk, amire az eklatáns példa a most jubiláló nagy pénzügyi válság (GFC). Ennek forgatókönyve kísértetiesen hasonlít Irving Fisher 1933-ban leírt adósságdeflációs spiráljára, amivel az 1929/33-as recesszió menetét és nagyságrendjét magyarázta a következőképpen:

- A túlzott eladósodottság egy pánikszerű pillanatában „ad hoc” elindul az adósságok nagy mértékű leépítése.

- A pánikszerű adósság-likvidáció összenyomja a bankmérlegeket, áron alul eladott követelések égetik a bankok tőkéjét, míg a visszafizetések megszüntetik a pénzforgalomban résztvevő számlapénzt, a látraszóló bankbetéteket (a pénzteremtés fordítottja, avagy pénzrombolás történik a bankmérlegekben).

- A hitelek leépítése és a pánik miatt kialakuló jegybankpénz (készpénz, banki tartalékok és áttételesen államkötvények) felhalmozása az M1 pénzmennyiség szűkülésével és a pénz forgási sebességének lassulásával jár együtt, ami deflációs kockázatot jelent a gazdaság számára.

- Emellett a vállalatértékelések és a kötvények értéke is zuhanni kezd, csődhullámot vonva maga után nem csupán a pénzügyi, de a vállalati szegmensben is.

- A profitkilátások, velük együtt a termelés, kereskedelmi volumen és foglalkoztatás radikálisan csökkennek, általános gazdasági pesszizmust és bizalomhiányt vonva maguk után.

- A bizalmatlanság készpénz felhalmozást indukál, ami pedig további pénzforgási sebesség lassulást jelent.

- A fentiek együttesen a kamat és finanszírozási környezet komplex zavarát implikálják: bankcsődöket, a hitelezési hajlandóság visszaesését, a még teljesítő vagy új hiteleken pedig a kamatok megemelkedését jelentik.

Borio nem felejtette el Fisher szavait, és a pénzügyi ciklusok egyre növekvő amplitúdójára figyelmeztet. Pénzügyi ciklus alatt a valós érték-, kockázat-érzékelés és kockázatvállalás valamint a finanszírozás egymást erősítő interakcióját érti. A bankhitelezés erőteljes felfutásakor a részvények, kötvények és ingatlanok árai tipikusan robbanásszerűen nőnek, amelyek fedezetként további hitelezést és áremelkedést generálnak, addig a pontig, amíg el nem indul a fisheri forgatókönyv. A pénzügyi ciklusokat megközelíthetjük kompozit indikátorok, de egyszerű mutatók mentén is, melyek egyaránt növekvő ingadozásokról, amplitúdóról tanúskodnak az idő előrehaladtával, és ennek három fő kiváltó okát szokta megnevezni a vonatkozó szakirodalom:

- A pénzügyi piacok Bretton Woods után jelentős dereguláción és liberalizáción mentek keresztül mindenhol a világban. Változó sebességgel ugyan, de trendszerűen és egyre globalizáltabban.

- Ezzel egy időben a jegybankok inflációs célkövető rezsimekre rendezkedtek be, miközben fokozatosan mellőzni kezdték a pénz és hitelmennyiségre vonatkozó korábbi tudásbázist, így alacsony infláció mellett akkor sem avatkoztak be pénzügyi egyensúlytalanságok felépülésének megakadályozásába, ha azt időben észlelték.

- Kína és a volt Szovjetunió országainak fokozatos becsatornázása a világkereskedelembe komoly dezinflációs nyomást jelentett az aggregált kínálat bővülésén keresztül. Érdekes a párhuzam az első világháborút megelőző időszak fokozódó gazdasági integrációját kísérő árstabilitással, majd az azt követő óriási válsággal.

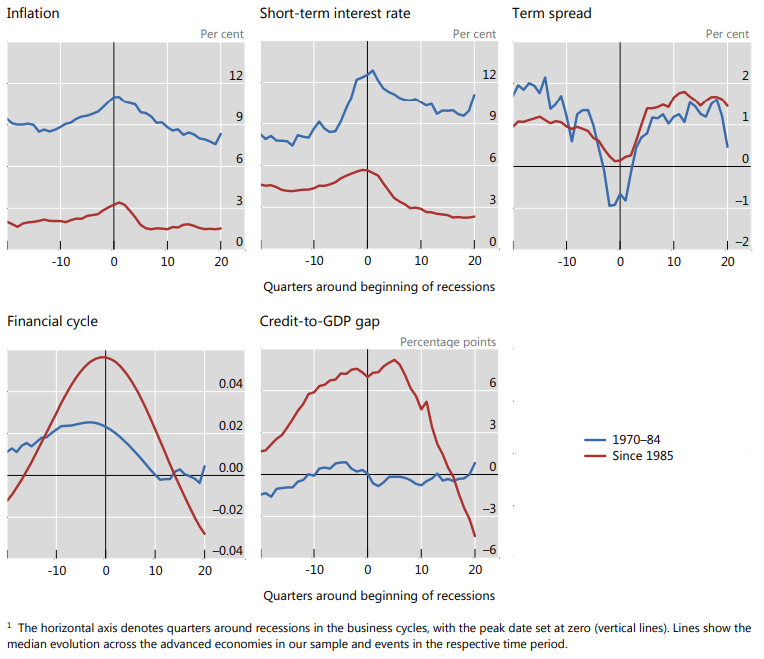

A Borio által összehasonlított időszakok (Bretton Woods után közvetlenül, valamint két évtizednyi deregulációval és globalizációval később) közötti különbségeket a válságjellemzőik is jól érzékeltetik: míg 1985 előtt a recessziós időszakokat megelőző negyedévekben az infláció és rövid kamatok meredek emelkedésnek indultak (negatív term spread-eket eredményezve), 1985 után az árstabilitás és kamatstabilitás sem sérült igazán, és a term spread is csak enyhén csökkent.

Ugyanakkor a pénzügyi ciklusokat mérő kompozit indikátor, valamint annak részeként a legfontosabb egyensúlytalanságra utaló hitel/GDP kilengés a trendtől az 1985 utáni recessziókban nagy fokú magyarázó erővel bírnak. Némileg leegyszerűsítve azt lehet mondani, hogy míg 1970 és 1985 között a válságokat a jegybankok „idézték” elő pusztán az inflációra reagálva a monetáris politikai szigorításuk révén, addig 1985 után a kereskedelmi bankok „csinálták” a legtöbb galibát a túlfűtött hitelezésük révén.

A recessziókat megelőző és követő időszakokban egyes változók átlagos értéke a fejlett országokban

A pár hónapja megjelent globális pénzügyi stabilitási jelentésében az IMF is számot vet a fentebb leírt elméleti felvetésekkel, és leírja, hogy a vállalati és államadósság szintek több országban értek el kockázatos mértéket. Egy esetleges recesszió jelentősen átárazhatja a hiteleket és kötvényeket, ami érdemben szűkítené a törlesztési kapacitásokat nem csupán a fejlődő, de egyes fejlett országokban is.

Az egyre gyengébb minősítésű vállalati kötvények iránti befektetői étvágy az Egyesült Államokból és Kínából is indíthat kontrakciós hullámot, míg az európai országok szuverén adósságai, melyek sok esetben a banki mérlegeket terhelik, az eurózóna pénzügyi rendszerét is veszélyeztethetik. Norvégiában a jegybank alelnöke adott ki figyelmeztetést a Norvég Tudományos Akadémián tartott előadásában, hogy a 40 év alattiak háromszor annyi hitellel rendelkeznek, mint az éves rendelkezésre álló jövedelmük. Összességében a legkirívóbb adat talán az, hogy a globális pénzügyi válság óta a világ adósság állománya az előállított GDP kétszereséről a háromszorosára emelkedett annak ellenére, hogy az eladósodás mértékét már 2008-ban veszélyesnek ítélték a pénzügyi elemzők.

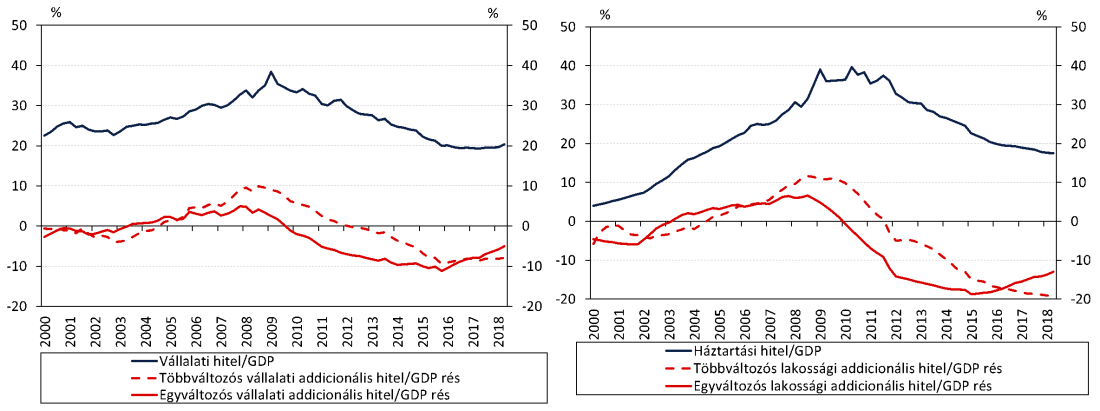

És hol tart Magyarország pénzügyi ciklusa? A magyar háztartási és vállalati hitelezésben GDP arányosan még mindig a fenntarthatónak tekinthető szinttől meglehetősen elmaradva áll az állomány.

Hitelrések Magyarországon

Hitelrések Magyarországon

Az állományi adatokra azonban néhányan (pl. a Bank of England alelnöke, Ben Broadbent) azt mondják, hogy meglehetősen statikus képet festenek a hitelezés túlfűtöttségéről, és érdemesebb a hiteldinamikákra fókuszálni az egyensúlytalanságok felépülésében. Hazánkban valóban nagymértékűnek tekinthető a vállalati hitelezés jelenlegi éves 14 százalékos bővülése, vagy a háztartási hitelezés 7 százalék feletti üteme (forrás: MNB).

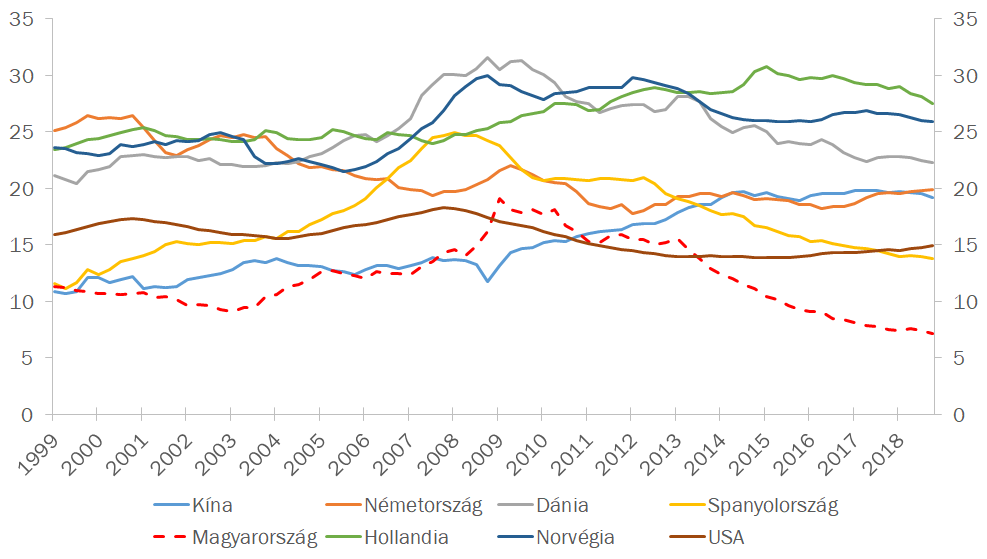

De ha további – BIS és Borio által is proponált pénzügyi sérülékenységi indikátorokkal szeretnénk ellenőrizni hazánkat, akkor a privát adósságszolgálat alakulását érdemes megvizsgálni. Ebben a tekintetben két évtizede az egyik legalacsonyabb értéken áll hazánk, vagyis a privát szektor megtermelt, rendelkezésre álló jövedelmének csupán 7,3 százaléka megy a hitelek törlesztésére makrogazdasági szinten.

Privát adósságtörlesztésre fordított összeg a megtermelt jövedelem arányában

Privát adósságtörlesztésre fordított összeg a megtermelt jövedelem arányában

Így összességében azt mondhatjuk, hogy bár az üzleti ciklusok soha nem szokták megérni az öregkort, hazánkban egyelőre kicsi az esélye, hogy a gazdaság erőteljes növekedésének a pénzügyi prociklikusság vessen véget – amennyiben csupán a határokon belül zajló hitelezési folyamatainkra szűkítjük a figyelmünket.

(A tanulmány az MNB Tanszék Blogján jelent meg,itt olvasható.)

A szerző a jegybank vezető szakértője.