Mindenki hitelt akar

ElemzésekEgészséges szerkezetben európai viszonylatban is kiemelkedően bővült az első negyedévben a vállalati és a lakossági hitelállomány, ami hozzájárul a gyorsabb gazdasági növekedéshez és végeredményben az életszínvonal javulásához. Régiós összevetésben hazánkban még mindig alacsony a magánszektor GDP arányos hitelállománya, azaz még korántsem beszélhetünk túlzott mértékű eladósodottságról.

Robban a vállalati hitelezés

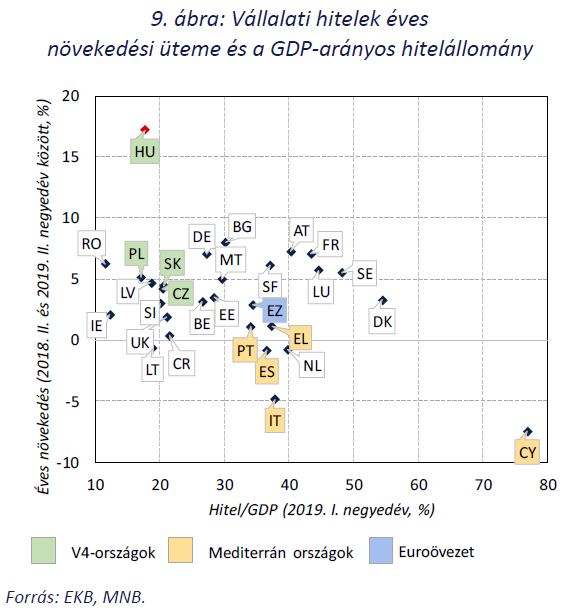

Egész Európában Magyarországon bővült az idei első negyedévben a leggyorsabban a vállalati hitelezés – az MNB friss adatai alapján –, melynek mértéke nem sokkal maradt el 20 százaléktól.

A hitelállomány bővülése előtt bőven van még tér, miután hazánkban a V4 országokhoz, illetve a többi európai országhoz képest rendkívül alacsony a GDP arányos hitelállomány.

A vállalati hitelállomány jövőbeni bővülése azért különösen fontos, mert így a beruházási ráta magas szinten stabilizálódhatna, amely hozzájárulna a gyorsabb GDP növekedéshez, valamint ezáltal javulhatna a vállalatok termelékenysége és versenyképessége, ami az alapja a jövőbeni fenntartható növekedésnek.

A munkaerőpiaci korlátok egyre nagyobbak, gyakorlatilag nincs elég munkaerő, így számos projekt nem tud megvalósulni. A növekedés további forrása tehát a termelékenység növekedésében keresendő. A munkabérek is akkor tudnak tartósan tovább emelkedni, ha nő a vállalatok termelékenysége.

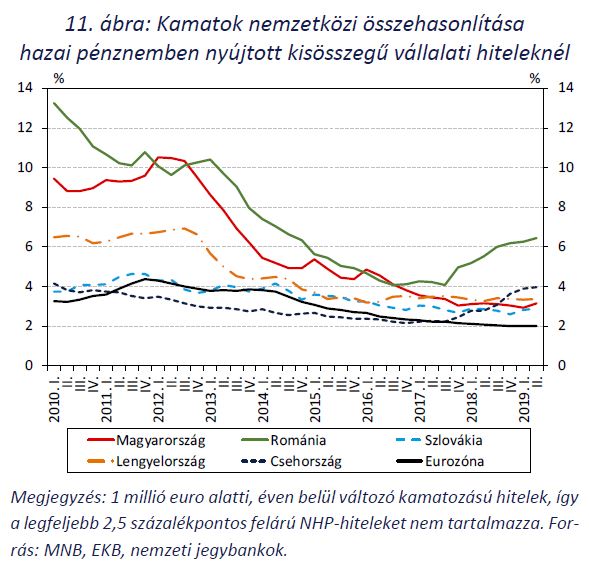

Az MNB laza monetáris politikája nagymértékben hozzájárult ahhoz, hogy számottevően csökkenjenek a kamatlábak, aminek következtében a kkv hitelezés gyorsabban felfutott. A kamatlábak süllyedését az alábbi grafikon jól szemlélteti.

Egészségesebb szerkezetű a lakossági hitelezés

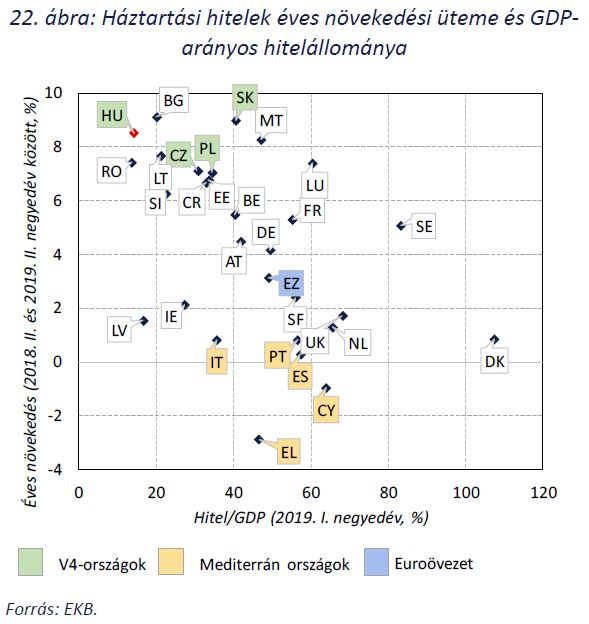

A lakosság hitelállományának bővülése is az élmezőnyben jár egész Európában. A lakosság esetében szintén alacsony a GDP arányos hitelállomány a visegrádi és a többi európai országhoz képest, azaz a háztartások tekintetében sem kell félni túlzott mértékű eladósodottságtól.

A hitelezés 8 százalékot meghaladó bővülése az első negyedévben többek között az alacsony lakossági hitelállománynak, az alacsony kamatkörnyezetnek, a dinamikus gazdasági növekedésnek, illetőleg a magas fogyasztói bizalomnak tudható be. Az év második felétől egyébként a babaváró hitelek várható felfutása is támogathatja a háztartások hitelfelvételi dinamikáját.

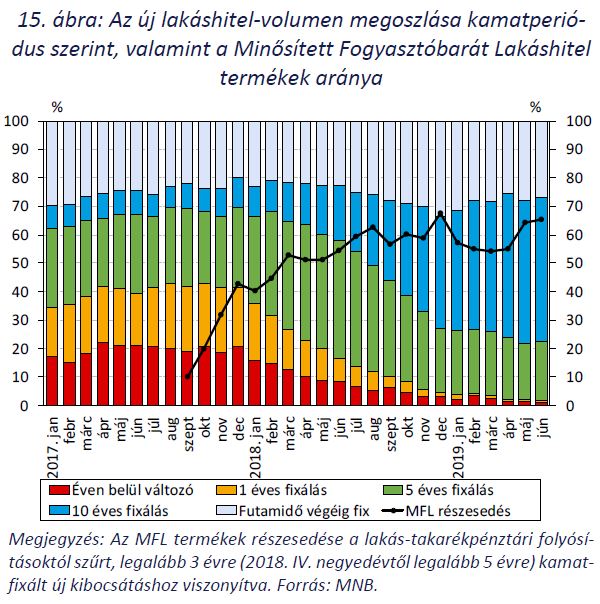

Fontos megemlíteni, hogy a hitelezés egészséges szerkezetben és széles bázison valósul meg, az új hitelkihelyezések tekintetében gyakorlatilag eltűntek a változó kamatozású hitelek és a helyüket átvették a hosszabb kamatperiódusú (forint) hitelek.

Friss statisztikák

Az MNB friss statisztikái alapján 2019 júliusában is folytatódtak a kedvező hitelezési tendenciák, a szezonálisan igazított adatok szerint mind a háztartások, mind pedig a nem pénzügyi vállalatok nettó hitelfelvevők voltak, valamint betétállományuk is nőtt.

Tranzakciókból adódóan a háztartások hitelállománya szezonálisan igazítva 114,5 milliárd forintos, míg szezonális igazítás nélkül 142,9 milliárd forintos növekedést mutatott.

A háztartások betétállománya tranzakciókból eredően szezonálisan igazítva 12,6 milliárd forintos növekedést, míg szezonális igazítás nélkül 37,2 milliárd forintos csökkenést mutatott.

A lakossági hitelezés nagyobb mértékű felfutása a bankszektorban a hitel/betét ráta emelkedésének irányába hat, azonban jelenleg nagyságrendileg 75 százalékon áll a szektorban a mutató, ami nagyon messze van a 100 százalékos szinttől, azaz még bőven van tér hitel/betét ráta emelkedésére.

Ezzel párhuzamosan a nem pénzügyi vállalatok hitelállománya szezonálisan igazítva 94,0 milliárd forintos, míg a szezonális hatások kiszűrése nélkül 105,8 milliárd forintos növekedést mutatott. A vállalatok betétállománya pedig a szezonálisan igazított adatok szerint júliusban 207,1 milliárd forinttal, míg a szezonális hatások kiszűrése nélkül 232,1 milliárd forinttal nőtt.