Most éri meg lakást venni – főként, ha több baba is érkezik

ElemzésekA Babaváró Hitel és a CSOK segítségével akár már önerő nélkül is lehet hitelből lakást vásárolni. A laza monetáris politikának köszönhetően pedig történelmi mélyponton vannak a Minősített Fogyasztóbarát Lakáshitelek kamatai, azaz nagyon olcsón lehet most fix kamatozású jelzáloghitelt felvenni. Számos család számára tehát elérhető közelségbe kerül az első lakás megvásárlása.

Rekord alacsony kamatok

Az MNB laza monetáris politikájának és a stabil inflációs kilátásoknak köszönhetően történelmi mélypontra estek a hitelkamatlábak. A Minősített Fogyasztóbarát Lakáshitelek fix konstrukciói még sohasem voltak ennyire olcsók.

Ugyan az alacsony kamatkörnyezet még várhatóan jó ideig fennmaradhat, mégis megérheti biztosra menni, és már most felvenni lakásvásárlás céljára a kedvező kamatozású jelzáloghiteleket, főleg, ha családot alapítunk és belátható időn belül érkezik a baba.

Albérlet vagy lakásvásárlás hitelből?

Hosszú távon számos előnnyel jár, ha lehetőségünk nyílik albérlet helyett hitelből lakást vásárolni.

Budapesten jelenleg egy 70 négyzetméteres használtlakás bérleti díja átlagosan 170-180 ezer forint körül mozog. Ezzel szemben a fent említett használtlakás átlagos vételára 50 millió forint környékére tehető.

Természetesen hatalmas a szórás attól függően, hogy Budapest mely részéről, és pontosan milyen jellegű ingatlanról beszélünk.

A kereskedelmi bankok egy jelzáloghitel folyósítása esetén a szóban forgó ingatlan felbecsült értékének legfeljebb 80 százalékáig nyújtanak hitelt. Ez azt jelenti, hogy a fenti példában szereplő 50 millió forintos ingatlan esetében 10 millió forintos önerő szükséges ahhoz, hogy felvegyünk 40 millió forintnyi jelzáloghitelt.

Milyen kamatok mellett vehetünk fel most hitelt?

Nagyon sok múlik azon, hogy melyik banknál vesszük fel a hitelt, illetve hogy közvetlenül mi keressük-e fel az adott pénzintézetet vagy hitelközvetítőt alkalmazunk. Utóbbi esetében akár 0,5 százalékkal kedvezőbb kamatozást kaphatunk szemben azzal, ha az utcáról fáradunk be egy bankhoz.

Általánosságban elmondható, hogy minél nagyobb hitelközvetítő céget bízunk meg, annál kedvezőbb kamatozást harcolhat ki számunkra az adott hitelközvetítő szakember. A fizetendő kamat mértéke és az alkupozíciónk természetesen egy sor más tényezőn is múlik. Kamatkedvezmény jellemzően abban az esetben kaphatunk, ha legalább 20 millió forintos hitelt veszünk fel.

Értelemszerűen minél nagyobb a hitel összege és minél hosszabb a lejárata, annál vonzóbb lehet a kamatozás. Emellett a bank könnyebben ad kamatkedvezményt, ha jó adósnak számítunk, már régóta az adott banknál vagyunk és oda érkezik a havi jövedelmünk, illetve ha keresztértékesítéseket is alkalmazhat estünkben az adott pénzintézet.

Hogyan alakulnak a havi törlesztők?

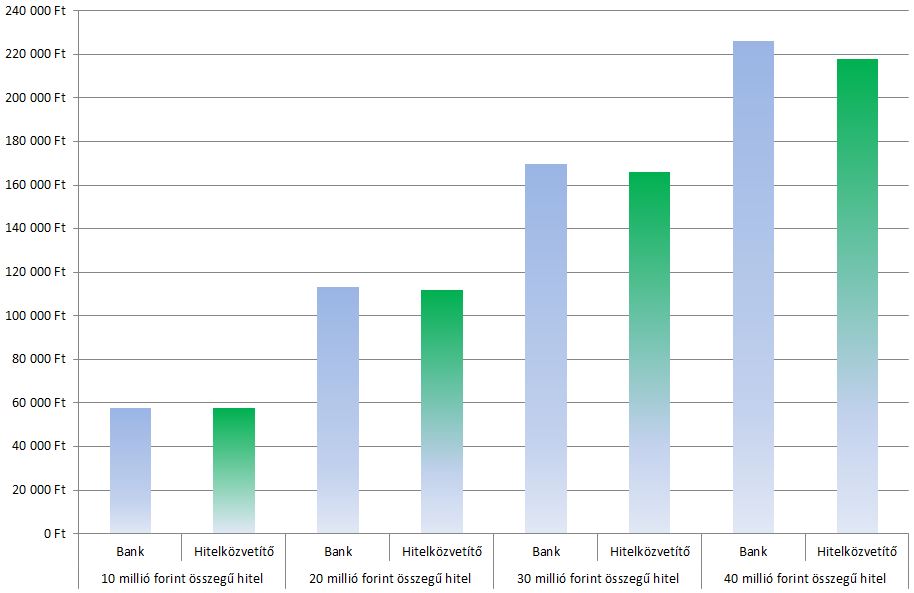

Az alábbi táblázatban összegeztük, hogy egy átlagos ügyfél esetében miként alakul a havi törlesztő részlet a felvett hitel nagyságától függően.

10 millió forint esetében még nem tudtak jobb ajánlatot adni a bankoknál a nagyobb hitelközvetítők, azonban 20 millió forintos vagy annál nagyobb hitelnél már jobban megéri hitelközvetítő segítségét kérni.

Érdemes azonban megjegyezni, hogy a lenti táblázatban a legjobb ajánlatot nyújtó bankok kerültek be ("Bank" oszlopok). A gyakorlat szerint ugyanakkor sok esetben nem mindig a legjobb ajánlatot adó bankok a legrugalmasabbak. Egy hitelközvetítő szakember ezzel szemben akár több banknál is ki tud harcolni kedvezőbb hitelfeltételeket, így az ügyfél jobban tud válogatni.

Az alábbiakban egy 20 éves jelzáloghitelt vizsgálunk, amely 10 éves fix kamatperiódussal rendelkezik.

|

10 millió forint összegű hitel |

20 millió forint összegű hitel |

30 millió forint összegű hitel |

40 millió forint összegű hitel |

|||||

|

Bank |

Hitelközvetítő |

Bank |

Hitelközvetítő |

Bank |

Hitelközvetítő |

Bank |

Hitelközvetítő |

|

|

Havi törlesztő (Ft) |

57 600 Ft |

57 600 Ft |

113 200 Ft |

112 000 Ft |

169 800 Ft |

166 000 Ft |

226 400 Ft |

218 000 Ft |

|

Hitel kamatlába (%) |

3,47 |

3,47 |

3,25 |

3,1 |

3,25 |

3,00 |

3,25 |

2,8 |

A jelzáloghitelek havi törlesztő részletének alakulását az alábbi grafikonnal is szemléltetjük.

Ha tehát a példa kedvéért egy adott család szeretne megvásárolni egy 50 millió forintos 70 négyzetméter körüli használtlakást Budapest területén, akkor legalább 10 millió forint önerővel kell rendelkeznie. Az így felvett 40 millió forintos hitel havi törlesztő részlete 218 ezer forintra tehető.

Ezzel szemben a fenti adottságokkal rendelkező lakás bérlésének a költsége havonta 170-180 ezer forint. A hitelből történő lakásvásárlás esetén tehát nagyságrendileg mindössze havi negyvenezer forint a többletkiadás az albérlethez képest (plusz a 10 millió forintos önerő alternatív költsége), ha nem kalkulálunk az állami családtámogató intézkedésekkel.

Tekintve, hogy a hitel kifizetése után „kizárólagos” lakástulajdonossá válunk, és az ingatlanpiac hosszú távon emelkedő trendben mozog, még így is megéri hitelből lakást vásárolni. A hitelből történő lakásvásárlás mellet szóló további érv, hogy a bérek évről évre emelkednek, miközben a havi törlesztő fixált, azaz az idő múlásával egyre könnyebb fizetni a lakáshitelt. Ezzel szemben az albérletárak hosszú távon az ingatlanárakkal párhuzamosan emelkednek.

Babaváró Hitel

A Babaváró Hitel segítségével a gyermeket vállaló családok könnyebben tudnak lakást vásárolni. Az aktuális szabályok szerint a szabad felhasználású Babaváró Hitel maximális összege 10 millió forint és legfeljebb 20 éves futamidejű lehet a konstrukció.

Egy 10 millió forintos, 20 éves lejáratú Babaváró hitel havi törlesztő részlete megközelítőleg 47 ezer forint. Az aktuális szabályozás szerint ugyanis nem haladhatja meg a havi fix törlesztő részlet az 50 ezer forintot.

Amennyiben 5 éven belül megérkezik az első baba, abban az esetben kamatmentessé válik a hitel a futamidő végéig és a törlesztést 3 évre felfüggesztik. Ha megszületik a második gyermek, akkor a fennálló tőketartozás 30 százalékát elengedik és a törlesztést újabb 3 évre felfüggesztik. A harmadik gyermek érkezésénél a teljes fennálló tőketartozást elengedik. Ha tehát a megfelelő időben megszületnek a gyermekek, akkor a 10 millió forintos Babaváró Hitelt nem kell visszafizetni.

Fontos megemlíteni, hogy a Babaváró Hitel önerőként is felhasználható a lakásvásárlásnál. A Babaváró Hitel folyósítását követő harmadik hónaptól a teljes 10 millió forintos hitelösszeg beleszámít az önerőbe. A folyósítást követő 3 hónapon belül pedig a fenti összeg 75 százaléka, vagyis 7,5 millió forint a beszámítható önerő.

Ha a fenti példánál maradunk, akkor egy 50 millió forint értékű 70 négyzetméter körüli használtlakást a Babaváró Hitel segítségével úgy is megvehetünk, hogy gyakorlatilag nem rendelkezünk saját önerővel. A bank ugyanis az ingatlan értékének 80 százalékáig nyújt hitelt, ami 40 millió forint. A maradék 10 millió önerőre pedig fedezetet nyújt a Babaváró Hitelből származó 10 millió forint.

Ha viszont egy család már rendelkezik a 10 millió forintos önerővel, akkor a lakásvásárláshoz szükséges bankhitel mérete kisebb lehet a Babaváró Hitelnek köszönhetően, ami alacsonyabb havi törlesztő részletet eredményez.

CSOK

A Családi Otthonteremtési Kedvezmény (CSOK) célja a családok otthonteremtésének elősegítése. A CSOK egy olyan vissza nem térítendő állami támogatás, amely az ingatlan vételárának megfizetéséhez használható fel.

A vissza nem térítendő állami támogatás mellett egy államilag támogatott hitel is felvehető, melynek futamideje legfeljebb 25 év, és a fizetendő kamat a futamidő végéig fix 3 százalék. A CSOK a már meglévő vagy a vállalt gyermekek alapján is igénybe vehető. Az alábbi táblázat összefoglalja a fontosabb részleteket.

Családi Otthonteremtési Kedvezmény

|

Új lakás építése vagy vásárlása |

||

|

Gyermekek száma |

Vissza nem térítendő támogatás |

Államilag támogatott hitel |

|

1 |

600 000 Ft |

0 Ft |

|

2 |

2 600 000 Ft |

10 000 000 Ft |

|

3 |

10 000 000 Ft |

15 000 000 Ft |

|

Használtlakás vásárlása vagy bővítése |

||

|

Gyermekek száma |

Vissza nem térítendő támogatás |

Államilag támogatott hitel |

|

1 |

600 000 Ft |

0 Ft |

|

2 |

1 430 000 Ft |

10 000 000 Ft |

|

3 |

2 200 000 Ft |

15 000 000 Ft |

|

4 |

2 750 000 Ft |

15 000 000 Ft |

Érdemes kiemelni, hogy 3 gyermek esetén 10 millió forintos vissza nem térítendő támogatást kaphatnak a családok új lakás vásárlására, aminek köszönhetően elérhető távolságba kerülnek az új építésű ingatlanok is.

Több gyermekkel könnyebb

Vegyünk egy kedvező esetet. Ha valaki 3 gyermeket vállal és igénybe veszi a Babaváró Hitelt, és a CSOK támogatást, akkor az a személy gyakorlatilag 20 millió forint vissza nem térítendő támogatást kap egy újépítésű ingatlan vásárlásához, amennyiben megfelelő időben megérkeznek a babák. Használtlakás vásárlása során ez a támogatás 3 gyermek esetében 12,2 millió forint.

A vissza nem térítendő támogatáson felül további 15 millió forint államilag támogatott CSOK-hitel is igényelhető.

Ha visszatérünk a fenti példánkhoz, és valaki 3 gyermek vállalásával albérlet helyett meg szeretne vásárolni egy 50 millió forintos használtlakást, akkor az az alábbi költségekkel szembesül.

Ebben az esetben a vissza nem térítendő támogatás összege nagyságrendileg 12,2 millió forint, ha időben jönnek a babák. Emellett a kamattámogatott 15 millió forintos hitel havi fix törlesztője a lejáratig 83500 forint 20 éves futamidőt feltételezve.

Így az 50 milliós lakáshoz 22,8 millió forint hiányzik (50-12,2-15 = 22,8), amit normál banki hitel formájában kell felvenni. Ez akár saját önerő nélkül is lehetséges, hiszen a Babaváró Hitel és a CSOK támogatás egyaránt beleszámít az önerőbe. A hitelközvetítő szakember segítségével felvett banki hitel havi törlesztője (20 éves lejárat, 10 éves fix kamatperiódus, 22,8 millió forintos összeg) durván 127 ezer forint.

Az államilag támogatott hitel és a normál banki hitel együttes havi törlesztő részlete ebben az esetben megközelítőleg 210 ezer forint. Emlékeztetőül, egy ilyen lakás albérleti díja közel 180 ezer forint.

Figyelembe véve, hogy lakástulajdonossá válunk, valamint a bérek későbbi növekedésével relatíve egyre könnyebb lesz kifizetni a havi törlesztő részleteket, miközben az ingatlanárak, albérleti díjak hosszú távon emelkedő trendben mozognak, meglehetősen jó üzletnek tűnik állami támogatással és bankhitellel lakást venni. Az utóbbi esetben ráadásul még saját önerővel sem kellett rendelkeznünk.

A hitelfelvétel és lakásvásárlás előtt mindenképpen érdemes szakemberrel konzultálni, hiszen az egyedi élethelyzetek tükrében meglehetősen sok kimenet lehetséges.

Ingatlanpiaci kilátások

Korábbi írásunkban rávilágítottunk, hogy az ingatlanpiacon idén nagy valószínűséggel stagnálás, hosszabb távon pedig további emelkedés várható. Az ingatlanpiaci emelkedést támogatja, hogy a következő 3 évben 9 százalék körül alakulhat a béremelkedés éves üteme.

A lakossági jelzáloghitel állomány régiós összevetésben rendkívül alacsony, ezért bőven van még tér a háztartások hitelállományának növekedése előtt. Ezenfelül a stabil inflációs pálya fényében nagy valószínűséggel az elkövetkezendő években is fennmaradhat az alacsony kamatkörnyezet. A hitelezési folyamatok tehát szintén kedvezőek.

Az újépítésű lakások áfa-kulcsának megemelkedése, az új energetikai előírások, valamint az építőipari munkaerő- és anyagköltségek megugrása egyöntetűen a kínálat szűkülését vetíti előre, ami árfelhajtó hatású.

Egyedül a befektetői kereslet visszaesése és a magas szintre ugró ingatlanár/jövedelem mutatók korlátozzák a további emelkedést (főleg Budapesten), aminek fényében idén megpihenhet a piac.

A tulajdonosokat ugyanakkor semmi sem kényszeríti arra, hogy tömegesen áron alul eladják az ingatlanjaikat, így nem várható számottevő áresés. Az átlagos értékesítési idők esetleg meghosszabbodhatnak egy-két hónappal, illetve az alku átlagos nagysága megnőhet 3-4 százalékról 5-6 százalékra. Hosszú távon azonban az ingatlanpiac emelkedő trendben navigálhat.