Öngólt rúgnak a jegybankok - elszáll jövőre az infláció?

ElemzésekA világszerte több ezermilliárd dollárra rúgó kötvényvásárlások és költségvetési mentőcsomagok, valamint a gazdaságban lévő pénzmennyiség gyors bővülése jelentősen növelik az inflációs kockázatokat. A jövőre várhatóan jóval magasabb olajárak és az ellátási lánc akadozása szintén nagyobb árdinamika irányába mutatnak, amit a piacok még nem áraztak be. A jegybankok most a gazdaság újraindítása és az infláció kontrollálása között kénytelenek egyensúlyozni. A feladat nem egyszerű, főleg, hogy eddig felderítetlen vizeken járunk. Magyarország szerencsére több szempontból is kedvezőbb helyzetben van.

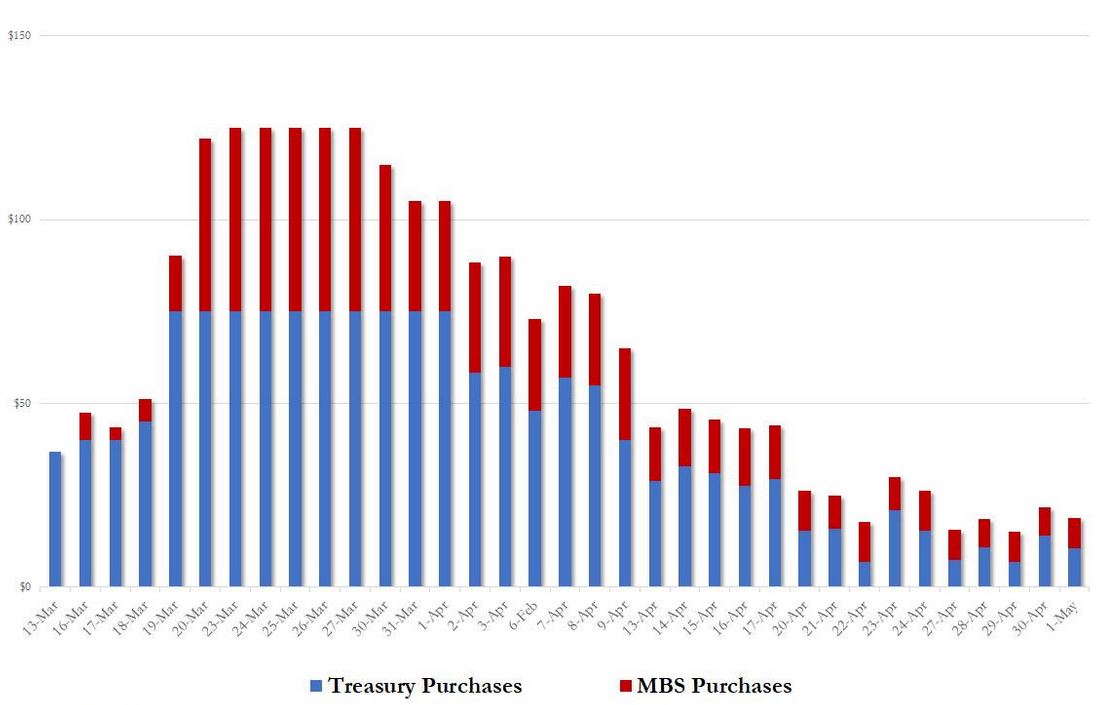

A nagyobb jegybankok összesített mérlegfőösszege soha nem látott sebességgel és mennyiséggel emelkedik. A koronavírus-járvány elleni küzdelemben ugyanis a központi bankok precedens nélküli kötvényvásárlási programokba kezdtek. A vásárlások nagy részét ráadásul a járvány lecsengéséig és a gazdaságok stabilizálódásáig fenntarthatják.

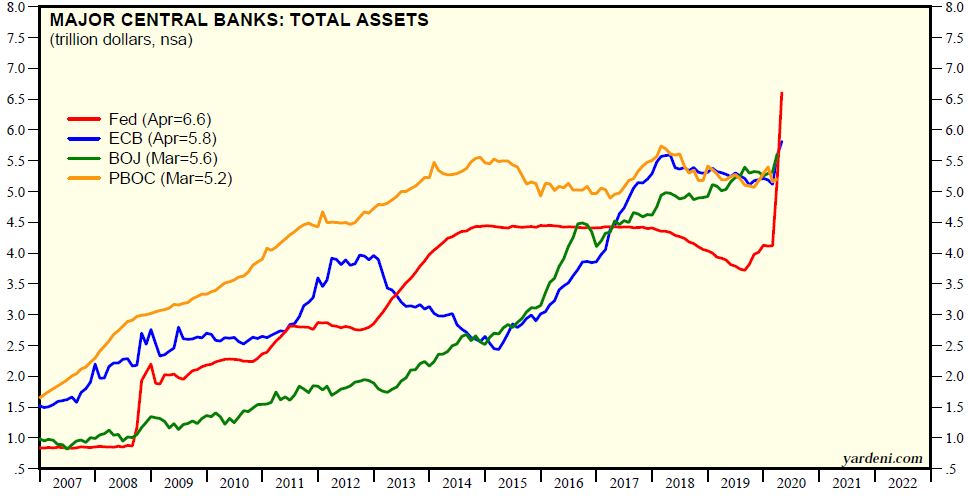

Jegybankok mérlegfőösszege, ezermilliárd dollár (Fed – piros, Európai Központi Bank – kék, japán jegybank – zöld, kínai jegybank – sárga)

Forras: yardeni.com

Forras: yardeni.com

A Bank of America stratégái szerint a koronavírus-járvány elhúzódása esetén a Fed az év végéig akár 9000 milliárd dollárra, avagy az amerikai GDP durván 40 százalékára növelheti a mérlegfőösszegét. Ez több mint egy duplázódást jelentene a tavaly szeptemberi szintekről.

A Fed tehát jelenleg több pénzt pumpál a gazdaságba, mint a korábbi QE1, QE2 és QE3 eszközvásárlási programokkal együttesen.

A jegybanki likviditásfokozó intézkedések és az eszközvásárlási programok a gazdaságban lévő pénzmennyiség növekedését idézik elő. Az Egyesült Államokban az M2 pénzmennyiség – mely a magába foglalja a készpénzt, a látra szóló és a lekötött betéteket - látványos emelkedést mutat. Az eszközvásárlások és az M2 pénzmennyiség megugrása számottevően növelik az inflációs kockázatokat.

M2 alakulása az Egyesült Államokban, milliárd dollár

Forrás: Fred

Az eszközvásárlási programok másfelől egyfajta célzott pénznyomdával egyenértékűek, amennyiben az idő múlásával nem építi vissza az adott jegybank a mérlegét. Figyelembe véve a központi bankok mérlegének trendszerű emelkedését és a növekedés dinamikáját, meglehetősen kicsi az esélye, hogy képesek lesznek a döntéshozók lecsökkenteni a mérlegüket a koronavírus-járvány előtti szintekre. Az ugyanis a likvidiás jelentős szűkülését, a körvényhozamok drasztikus emelkedését és a hitelezés visszaesését vonná maga után.

Vagyis az egyre jobban tornyosuló likviditás tartósan a rendszerben maradhat. A pénzelmélet szerint a gazdaságba kerülő pénzmennyiség növekedése egy kis időbeli átfutással inflációt generál.

Magasabb olajárak, alacsonyabb bázis

A következő hónapokban világszerte esésnek indulhatnak az inflációs mutatók a koronavírus dezinflációs hatásai és az összeomló olajárak miatt.

Az alacsonyabb idei bázis és a jövő évben várhatóan jóval magasabb olajárak hatására azonban gyors emelkedésbe kapcsolhat a fogyasztói árindex 2021-ben.

Az olajárak feléledésére reális az esély, hiszen a globális olajkereslet csak átmenetileg omlott össze, az olajtározók telítettsége csak rövidtávon okoz gondot. Szaúd-Arábia és Oroszország is idővel felhagyhat a kitermelés növelésével az árak stabilizálása érdekében, illetve az Egyesült Államokban az alacsony olajárak eredményeképpen rengeteg olajkutat bezártak az elmúlt hetekben, ami a kínálat szűkülését vonja maga után.

Az olajár esetleges megugrása komoly kockázatot jelent az infláció szempontjából.

Olajkutak számának alakulása, Egyesült Államok

Forrás: zerohedge

Infláció vagy munkanélküliség?

A Fed alapvetően kettős célt követ: egyrészről stabil, enyhén 2 százalék alatti inflációt szeretne fenntartani, másrészről minél magasabb foglalkoztatottsági szintet próbál elősegíteni. Az elmúlt másfél hónapban 30 millió ember veszítette el az állását az Egyesült Államokban.

A Fed nyíltpiaci bizottsága nagy valószínűséggel – kimondatlanul - magasabb inflációs számokat is tolerálhat a jelenlegi környezetben. Egy lazább monetáris politikával ugyanis hatékonyabban leszorítható a munkanélküliségi ráta és gyorsabban megvalósulhat a gazdasági kilábalás.

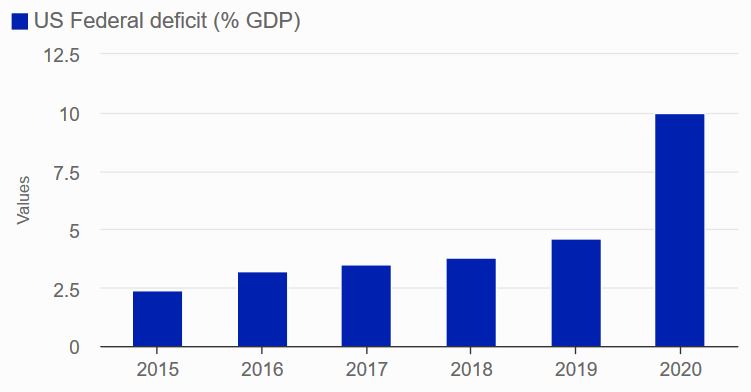

Az elszálló költségvetési hiány finanszírozásához is elengedhetetlen az alacsony kamatkörnyezet. Hosszabb távon pedig a megugró GDP arányos bruttó államadósság elinflálása és a dollár gyengítése is fontos eszköz lehet.

Költségvetési hiány múltbeli és várható alakulása, Egyesült Államok

Forrás: The Telegraph

Forrás: The Telegraph

Költségvetési élénkítésből sincs hiány

Az Egyesült Államokban közel 3000 milliárd dollárra hízott a fiskális mentőcsomag mérete. Európában pedig már összesen 3200 milliárd euró értékű intézkedéscsomaggal védekeznek a kormányok a járvány ellen. A jegybanki lépésekkel karöltve soha nem látott gazdaságélénkítés zajlik, ami szintén az árak emelkedésének irányába hat.

Magyarország kedvezőbb helyzetben

Az Egyesült Államok és jónéhány más ország nagyobb inflációs nyomással szembesülhet mint az eurózóna. Utóbbi esetében a gazdasági visszapattanás várhatóan kisebb lehet, ami részben a periférikus államok – úgymint Olaszország vagy Spanyolország – mélyrepülésével, a munkát és a beruházásokat jobban sújtó adórendszerrel és a gyengébb banki hitelportfóliókkal magyarázható.

Ebből kifolyólag Magyarországon visszafogottabb lehet az eurózónából importált infláció hatása, ami mérsékli a hazai inflációs mutatókat és növeli a Magyar Nemzeti Bank mozgásterét.

Emellett az idei év elején átmeneti tényezők hatására magasabb volt az árdinamika Magyarországon. A magasabb év eleji bázis miatt 2021 első negyedévében védettebbek leszünk az esetleges inflációs sokkokkal szemben, bár az egész jövő évet tekintve nem elhanyagolhatók a felfelé mutató inflációs kockázatok.

Nagy a felelősség a jegybankokon

Az infláció kontrollálása érdekében a gazdaság újraindulásával együtt fokozatosan mérsékelni kell az eszközvásárlásokat. A jelenlegi pénznyomda üteme ugyanis nem fenntartható mellékhatások nélkül.

A kereslet-kínálati oldal találkozása is kockázatot hordozhat magában. Az ellátási láncok akadozása és az esetleges készlethiányok miatt az élénkülő kereslet egyes ágazatokban könnyen szűk kínálattal szembesülhet, ami szintén az árak emelkedésében ölthet testet.

Amennyiben beépül a várakozásokba az emelkedő infláció gondolata, abban az esetben a lakosság inkább a jelenben vásárolhat, ami tovább erősítheti a pénzromlás ütemét.

Végezetül a részvény és kötvénypiacok sem áraztak még be egy esetlegesen magasabb inflációs környezetet, így a piaci kilengések elkerülése végett is nagy a felelősség a jegybankokon.

Nem véletlen, hogy a Fed is elkezdte csökkenteni a „korlátlan” kötvényvásárlásait, miután a vártnál korábban újraindulhat a gazdaság az Egyesült Államokban.