Meddig szárnyalhatnak még a lakásárak?

IngatlanMég folytatódhat a lakóingatlanok árának emelkedése, de a drágulás üteme mérséklődhet, és marad a területileg eltérő mérték. Mutatjuk, mi áll az áremelkedések mögött, és mikor fulladhat ki a drágulás.

Két évvel ezelőtt olcsóbban lehetett lakáshoz jutni, de jó eséllyel még most is jobban megéri lakást vásárolni, mint két-három év múlva.

Jelen írásunkban összegezzük, hogy milyen tényezők segíthetik az ingatlanpiac emelkedését, illetve melyek a fontosabb kockázatok.

Ezért emelkedhetnek tovább a lakásárak

A keresleti oldal alapvetően támogató. A hazai GDP dinamikusan bővül a robosztus belső fogyasztásnak köszönhetően, és az MNB előrejelzései alapján átlagosan jóval 3 százalék felett lehet a növekedés üteme az elkövetkezendő három évben.

A gazdasági növekedéssel párhuzamosan egy dinamikus, éves átlagos 8-9 százalék körüli bérnövekedés valósulhat meg a versenyszférában a következő három esztendőben.

Az MNB laza monetáris politikájának köszönhetően alacsony szinten tartózkodnak a kamatok, amely támogatja a hitelfelvételi kedvet és az ingatlanpiacot.

Az inflációs mutatók az MNB előrejelzési horizontján a 3 százalékos jegybanki cél közelében tartózkodhatnak, ezért nem várható a monetáris kondíciók nagyobb mértékű módosítása. Növeli emellett az MNB mozgásterét, hogy az Európai Központi Bank az idei évben még fenntartja az extrém laza kondíciókat az eurózónában, illetve az amerikai jegybank szerepét betöltő Fed is megállt a kamatemelésekkel.

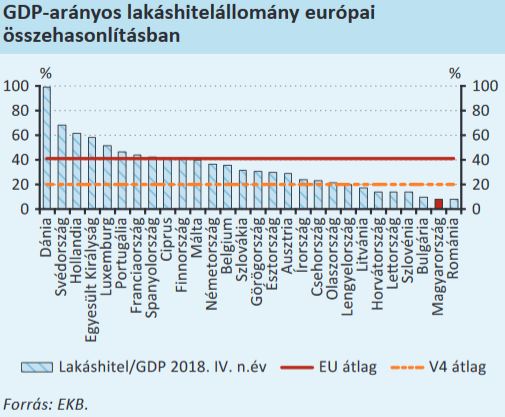

A lakossági hitelállomány ráadásul továbbra is rendkívül alacsony szinten mozog, amely az európai országokhoz képest is nagyon alacsony. Bőven van még tehát tér a jelzáloghitelállomány növelésére, amely szintén a lakásárak emelkedésének irányába hat.

A Magyar Nemzeti Bank 330 pontos versenyképességi programja alapján a gazdasági felzárkózás érdekében szükséges a GDP arányos hitelállományt egészséges szerkezetben megduplázni 2030-ig, amely nagymértékben fűtheti az ingatlanpiac további emelkedését.

Az európai országokhoz képest nagyon alacsony Magyarországon a GDP arányos jelzáloghitelállomány

A bankrendszer szempontjából jó hír a lakásárak emelkedése, ami még stabilabbá teszi a mögöttes fedezetet, ezáltal a hitel/ingatlanérték mutatók süllyedni tudnak.

Az új hitelállomány növekedése szerencsére egészséges szerkezetben zajlik, az új hitelfelvételek esetében már közel 100 százalékos a fix kamatozású hitelek aránya, azaz gyakorlatilag eltűntek a változó kamatozású konstrukciók, melyek egy-egy esetleges kamatemelkedés idején komoly többlet terhet róhatnának a lakosságra.

Ezenfelül az MNB által bevezetett adsságfék szabályok meggátolhatják a lakosság jövedelméhez képesti túlzott mértékű eladósodottságát.

Magyarország sérülékenysége ráadásul rengeteget csökkent az elmúlt években, aminek tükrében stabilabb maradhat az ingatlanpiac:

- a költségvetési hiány stabilan 2 százalék alatt alakul

- a GDP arányos bruttó államadósság 70 százalék közelébe süllyedt és továbbra is csökkenő pályán van

- az államadósság devizaaránya 20 százalék alá esett, miközben 35 százalék alá mérséklődött a külföldi tulajdonhányad az államadósságon belül

- az ország nettó külső adóssága, azaz a lakosság, a vállalatok, a bankok és az állam nettó külső adóssága a GDP 10 százaléka alá süllyedt és a jelenlegi prognózisok alapján 2021-re eltűnhet

- az exportkapacitásaink kiépülésével párhuzamosan tovább bővülhet a folyó fizetési mérleg többletünk

- eltűntek a lakossági devizahitelek és az új folyósítások esetében a változó kamatozású hitelek

- a jegybanki devizatartalék biztonságos szinteken van.

A kedvezőbb makrogazdasági egyensúlyi helyzet rendszerszinten csökkenti az ingatlanpiaci befektetések kockázatát, ezért bátrabban vásárolhatnak lakóingatlanokat a lakossági és a piaci szereplők.

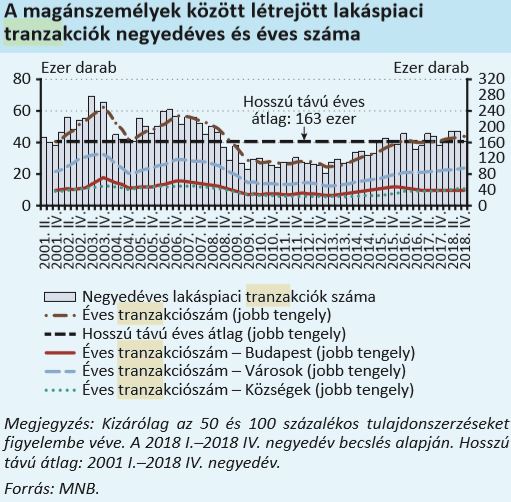

Az éves tranzakciószám is elmarad még a 2007 előtt tapasztalt 240 ezer darabos csúcsoktól, amely még mindig azt sejteti, hogy nem beszélhetünk túlhevülésről.

Végezetül a lakosság korábban elhalasztott lakásvásárlásai és a kormányzati intézkedések (CSOK, kedvező hitelfelvételi lehetőségek stb.) is támogatják az ingatlanpiacot.

Kínálati oldal

Általánosságban elmondható, hogy a kínálat nem tud lépést tartani az erős kereslettel, ráadásul 2020-tól érdemi visszaesés várható az új átadásokban, amely főként a visszaemelkedő áfakulcsnak és a döntést megelőző bizonytalanságnak köszönhető.

A lakás-átadások 2019-ben tetőzhetnek mintegy 29 ezer új lakással, 2020-tól azonban jelentős visszaesés látszik a kínálatban. Budapesten 59 százalékos, míg vidéken 74 százalékos csökkenés várható az új átadásokban 2019-hez képest.

Magyarországon hozzávetőlegesen 4 millió lakóingatlan található, és az lenne az egészséges szint, ha legalább 40.000 új lakóingatlan épülne évente. Ez megközelítőleg egy százalékos megújulási arányt jelentene, azaz 100 év alatt tudna megújulni ilyen esetben a teljes ingatlanállomány.

A jövő évtől szűkülő kínálati oldal tehát szintén megtámaszthatja a lakóingatlanok árát.

Az alábbi tényezők ugyanakkor fékezik a lakásárak drágulásának az ütemét

Országos szinten még nem beszélhetünk túlértékeltségről, ellenben Budapest egyes kerületeiben megnőtt a túlértékeltség kockázata, ha megvizsgáljuk, hogy a munkabérekhez képest milyen nagymértékben megugrottak az ingatlanárak.

Budapesten belül jelentős eltérések figyelhetők meg. A leginkább túlfűtött kerületek Pest belvárosban és a történelmi belvárosban találhatók, ahonnan a magas árak miatt egyre jobban kiszorul a kereslet, amely viszont jobban felhajthatja Budapest külső, zöldövezeteiben, az agglomerációban, de akár a vidéki területeken is az árakat.

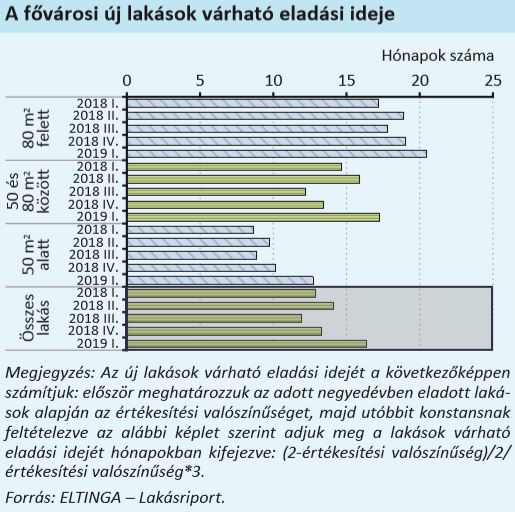

A magasabb árak miatt minden méretkategóriában nőtt az új lakások értékesítési ideje a fővárosban.

Jelenleg a visegrádi országok közül Budapesten a legmagasabb a lakásár/jövedelem mutató. Budapesten nagyságrendileg 15 évnyi jövedelem kell egy átlagos lakás megvásárlásához, míg Prágában 14,5, Pozsonyban és Varsóban pedig 12 évnyi. A régiós befektetők ez alapján már kisebb eséllyel allokálnak nagyobb összegeket a budapesti befektetésekre.

Az elmúlt években tapasztalható áremelkedés hatására ráadásul fokozatosan lecsökkent az ingatlanokon elérhető hozam (főleg Budapest belvárosában), amely a befektetői aktivitást mérsékelheti.

További kockázat, hogy korlátozzák-e a jövőben a rövidtávú lakáskiadást a belvárosban, amely eddig érdemben hozzájárult az áremelkedéshez.

Emellett egyre több alternatív befektetési lehetőség válik elérhetővé, június elejétől indul például a Nemzeti Kötvény, amelynek megvásárlásával és 5 éves tartásával közel 5 százalékos éves átlagos kockázatmentes hozam érhető el.

Az ingatlanalapokba rekord méretű összegek áramoltak be, azonban a jövőben több okból is visszafogottabban alakulhatnak ezen befektetési alapok hozamai, amely egy idő után tőkekiáramláshoz vezethet. Ez nyomás alá helyezheti elsősorban a kereskedelmi ingatlanokat, de a lakóingatlanokra is negatív hatással lenne.

A nemzetközi kockázatok tekintetében a globális kereskedelmi háborút és a világgazdaság lassulását érdemes kiemelni, melyek egy 10 éves piaci emelkedést követően időről időre visszafoghatják a befektetők kockázati étvágyát.

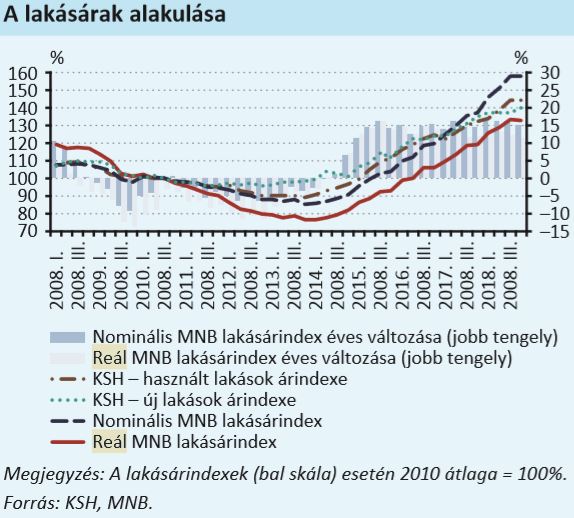

Mekkora volt eddig az áremelkedés üteme?

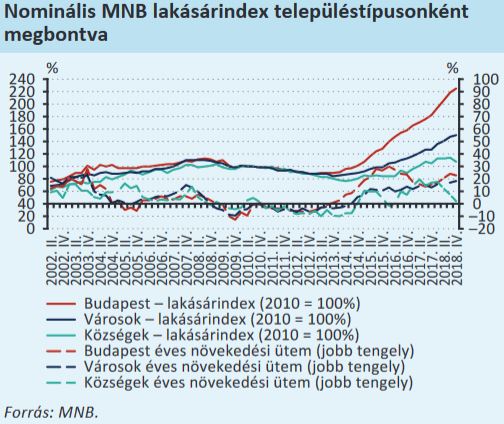

A lakásárak drágulása messze a fővárosban volt a legnagyobb mértékű, amely az alábbi ábrán is látható.

Nominális értelemben látványos volt az áremelkedés a 2008-as válság óta, ugyanakkor reál értelemben, ha korrigálunk az inflációval, már sokkal mérsékeltebb növekedésről beszélhetünk.

Összegzés

A korábbi évek kétszámjegyű gyors áremelkedése minden bizonnyal lelassulhat, és egy mérsékeltebb emelkedő pályára állhat az ingatlanpiac az elkövetkezendő 2-3 évben. A lakásárak drágulásának dinamikája területenként mindazonáltal számottevően eltérhet.