Szépen csillog az arany, avagy mit vegyünk a koronavírus és a tőzsdei összeomlás idején?

ElemzésekÚjabb gigantikus esések voltak a tőzsdéken. Egyre több befektető tart attól, hogy a koronavírus átmenetileg lebéníthatja a világgazdaságot, aminek következtében akár recesszióba is süllyedhet az eurózóna, és az Egyesült Államok. Az alábbiakban megvizsgáljuk, hogy milyen eszközosztályok nyújtanak védelmet a tőzsdei esés ellen, hova érdemes menekíteni a megtakarításokat.

Arany

Az arany változatlanul az egyik legbiztonságosabb eszköznek tekinthető, amely jó választás lehet a jelenlegi kockázatokkal teli környezetben. Elég csak a megemelkedett geopolitikai kockázatokra, a várhatóan magasabb tőkepiaci kilengésekre vagy a koronavírusra gondolni. A nemesfém emellett hosszú távon fedezetet nyújthat az infláció ellen is.

A jegybankok laza monetáris politikája nagy valószínűséggel hosszú távon velünk maradhat, aminek következtében fennmaradhat az alacsony kamatkörnyezet és a bankrendszer magas likviditása. Ez az állapot jellemzően kedvez az aranynak.

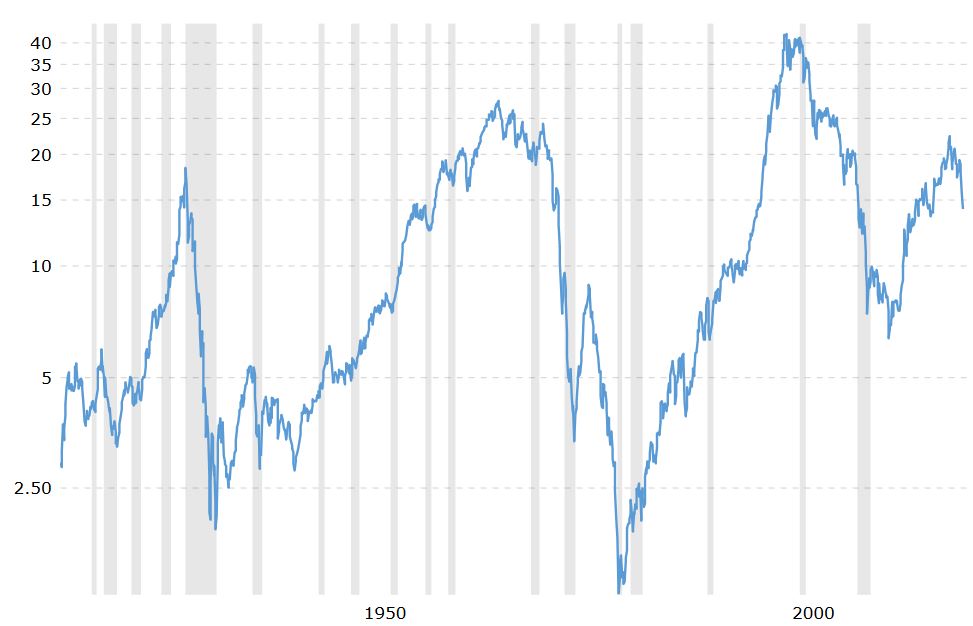

Az elmúlt hónapokban látott áremelkedés ellenére relatíve még mindig alulértékelt az arany. A Dow Jones részvénypiaci index / arany árfolyam mutató historikus távlatban magas szinteken áll. Minél magasabb a mutató, annál inkább alulértékelt az arany.

Forrás: macrotrends

Forrás: macrotrends

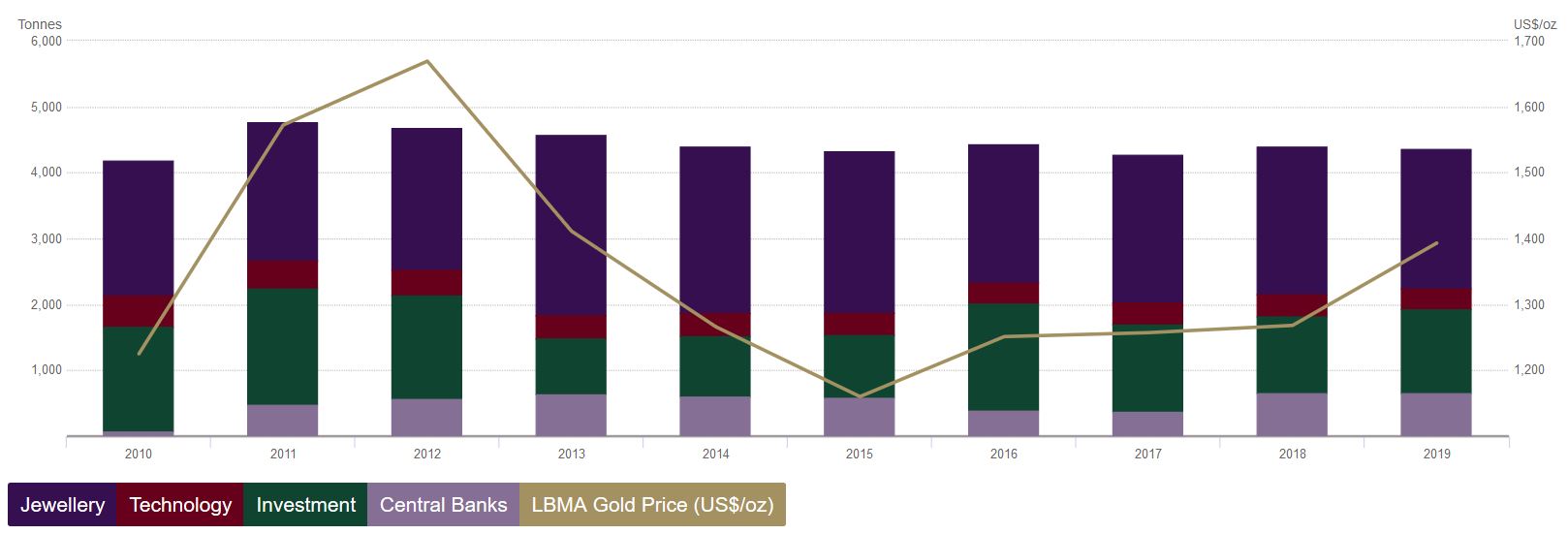

A globális aranykereslet összességében stabilan alakul. A passzív (ETF) alapokba beáramló hatalmas összegek kompenzálták az aranyékszerek iránti alacsonyabb keresletet. Utóbbi mérséklődésének 80 százalékáért a kínai és indiai fogyasztók felelősek, ami a visszafogottabb kínai és indiai növekedési pályára vezethető vissza.

Arany iránti globális kereslet alakulása

Forrás: World Gold Council

A jegybankok aranykereslete 2018-ban 50 év óta nem látott magasságba emelkedett, de 2019-ben is e csúcsok közelében járt. Tavalyi évben 650,3 tonna aranyat vásároltak a jegybankok. Ez szintén támaszt nyújt az árfolyamnak.

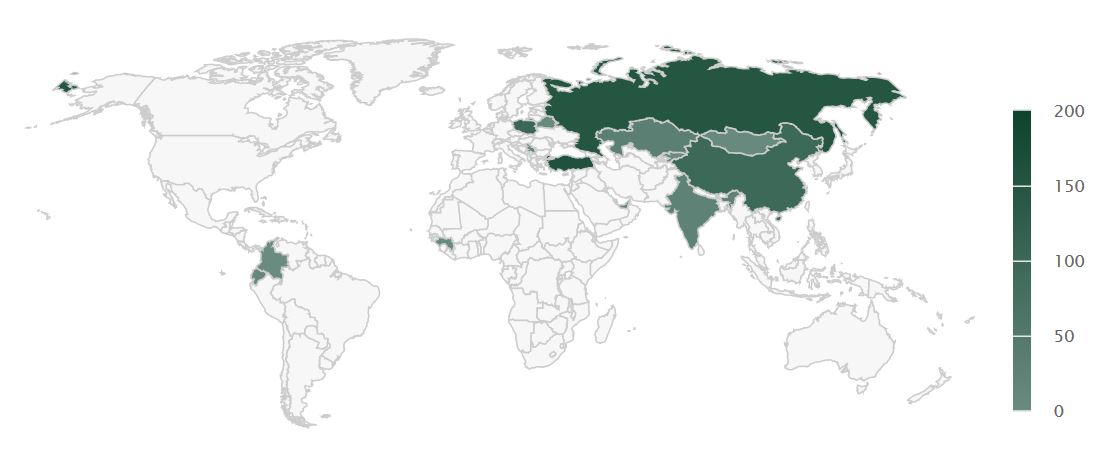

Az alábbi hőtérkép a jegybankok tavaly évi aranyvásárlásait ábrázolja globális szinten.

Forrás: World Gold Council

Nőttek az aranykészletek Magyarországon

A Magyar Nemzeti Bank kimondottan jó ütemben növelte az aranytartalékát. A hosszú távú nemzet- és gazdaságstratégiai célokat szem előtt tartva az ország aranytartalékának jelentős emeléséről döntött az MNB, melynek eredményeképp 2018. októberében a nemesfém állománya a korábbi 3,1 tonnáról 31,5 tonnára, azaz tízszeresére emelkedett. Az MNB ezt megelőzően 1986-ban vásárolt utoljára aranyat.

Az arany árfolyama 2018 októberében 1200 dollár/uncia körül mozgott, amely idén márciusban 1600 dollár felé emelkedett unciánként. Ez egy több mint 30 százalékos árfolyamemelkedés.

A Magyar Nemzeti Bank ugyanakkor kihangsúlyozta, hogy döntését a stabilitási célok vezették, az aranytartalék tartása mögött nem voltak befektetési megfontolások. Az arany normál időszakban is bizalomerősítő tulajdonsággal rendelkezik, azaz nemcsak szélsőséges piaci környezetben, a nemzetközi pénzügyi rendszerben történő strukturális változások, vagy mélyebb geopolitikai válságok során tölthet be stabilizációs és védvonal szerepet.

MÁP Plusz

A magyar lakosság abban a kivételes helyzetben van, hogy elérhető számára a Magyar Állampapír Plusz konstrukció, amely a maga 5 százalékos kockázatmentes átlaghozamával kiemelkedő befektetési lehetőséget nyújt a jelenlegi helyzetben. A kedvező visszaváltási lehetőségeknek köszönhetően pedig a rövidtávú szemlélettel rendelkező megtakarítók számára is ideális.

Nagyon nehéz most olyan alternatívát találni, aminek a hozama a kockázatokkal korrigálva vonzóbb lenne a MÁP Plusz konstrukciónál.

Külföldi állampapírok

Az amerikai és német állampapírok szintén abszolút menekülő eszköznek számítanak. Bár az elmúlt hetekben már történelmi mélypontra esett mind az amerikai mind a német 10 éves kötvény hozama. Az amerikai 0,75 százalékon, a német mínusz 0,8 százalékon forog. Ha valaki német papírok vásárlásában és tartásában gondolkodik, annak tehát fizetnie kell.

Ennél már gyakorlatilag készpénzt forintban vagy euróban is jobban megéri tartani. Jellemzően a nagyobb alapok veszik a német kötvényeket negatív hozam mellett, mivel ezek a szereplők kénytelenek a befektetési politikájuk miatt valamilyen állampapírt vásárolni. Másrészről azok is felhalmozzák a német papírokat, akik további hozamsüllyedést remélnek. A hazai lakosságnak a MÁP Plusz mellett nem annyira vonzók jelenleg a német vagy az amerikai államkötvények.

Készpénz

Forintot, esetleg devizát diverzifikációs és likviditási megfontolásokból lehet tartani, de ebben az esetben az infláció miatt folyamatosan leértékelődik a megtakarításunk.

Nem is beszélve az alternatív költségekről. A MÁP Plusszal például évi 5 százalékos kockázatmentes átlaghozam érhető el, így gyakorlatilag évente 5 százalékos költsége van a készpénz tartásnak. A kamatos kamat jelleg miatt 5 év alatt megközelítőleg 270 ezer forintot veszít egymillió forintonként az a személy, aki MÁP Plusz helyett készpénzt tart.

Hazai kötvényalapok

A hazai kötvényalapok akkor bizonyulnának jó választásnak, ha jóval magasabbra kerülne a kötvénypiaci hozamgörbe, ahonnan lenne újra tér egy értelmezhető mértékű hozamcsökkenésre.

Ilyen esetben az átértékelődési hatások a ténylegesen kifizetett kamatok mellett jó alternatívát nyújthatnának. Pillanatnyilag azonban még mindig historikus mélységekben vannak a hozamok, így rövidtávon nem látni akkora potenciált a hazai hosszú lejáratú kötvényalapokban.

Defenzív részvények

A defenzív részvények, osztalékpapírok általában felülteljesítők a piaci pánikok során, de ez gyakran azt jelenti, hogy nem esnek akkorát, mint a többi papír. Ráadásul a defenzív papírokat sem feltétlenül akkor érdemes megvenni, amikor már 20-25 százalékot estek a piacok és relatíve olcsóbbá váltak a ciklikus papírok.

A telekommunikációs cégek, a közmű vállalatok vagy az élelmiszeráruházak termékei iránt stabil a kereslet gazdasági nehézségek idején is, így ezen vállalatok részvényei tartoznak a defenzív kategóriába.

A részvények vásárlásánál általánosságban elmondható, hogy fontos a fordított logika. Minél mélyebben vagyunk, minél nagyobb pánikba esnek a befektetők, a jegybankok és a kormányzati döntéshozók, minél olcsóbbá válnak az eszközök, annál több részvényt, passzív részvényalapot (ETF) érdemes vásárolni hosszú távú szemlélet mellett, számításba véve a várhatóan magasabb piaci kilengéseket.