Vérengzés a tőzsdéken – recesszióba süllyedhet az eurózóna

ElemzésekAz elmúlt napokban az olajár drasztikus esése húzta le a tőzsdéket világszerte. Szaúd-Arábia 20 év óta nem látott mértékben csökkentette az általa értékesített olaj árát, és kilátásba helyezte a kitermelés növelését. Az értékesített volumen fokozása, a magasabb kitermelési költséggel működő vállalatok kiszorítása, és a piaci részesedés növelése lehet a szaúdiak elsődleges célja. A koronavírus ráadásul könnyen világjárvánnyá válhat, és emiatt megnőtt annak a veszélye, hogy recesszióba kerülhet az Egyesült Államok és az eurózóna gazdasága az idei első félévben. A német 10 éves kötvényhozamok történelmi mélypontra, mínusz 0,8 százalékra estek a piaci pánik következtében. Az aktuális piaci várakozások szerint a Fed a nyár végéig akár nulla százalékra is csökkentheti az irányadó rátát az egyre súlyosabb lefelé mutató kockázatok miatt. Magyarországon a MÁP Plusz kivételes helyzetbe hozza a lakosságot.

Hatalmas zuhanásban a tőzsdék

Az elmúlt hetekben a februári csúcsokról az amerikai S&P 500, a német DAX, a legnagyobb 600 európai vállalatot tömörítő Stoxx 600, és a hazai BUX indexek nagyságrendileg 20 százalékot estek.

A koronavírus egyre inkább kezd globális járvánnyá válni, már a világ országainak felében szedi áldozatait. Az ellátási lánc akadozása, az ipari és szolgáltatói szektorok borús kilátásai miatt a befektetők elkezdték egyre nagyobb valószínűség mellett árazni a világgazdaság számottevő lassulását.

Joachim Fels, az amerikai Pimco eszközkezelő globális gazdasági tanácsadója szerint megnőtt annak a veszélye, hogy az recesszióba süllyedjen az eurózóna és az Egyesült Államok gazdasága az idei első félévben. A japán GDP pedig nagy valószínűséggel zsugorodhat az év első hat hónapjában.

Ez sajnálatos módon akkor következett be, amikor történelmi csúcsokon voltak a piacok, miközben a befektetői pozícionáltság rendkívül kifeszített volt. Vagyis már majdnem mindenki bevásárolt a részvénypiacokon, és emiatt nagyon kevés volt a potenciális új vevő.

Ilyen környezetben könnyebben tudtak esni a részvénypiacok, amire a papírok rendkívül drága árazottsága is rásegített. A ciklikusságot kiszűrő Shiller-féle P/E (részvényárfolyam/ egy részvényre eső nyereség) mutató például a hosszú távú átlag közel kétszeresén mozgott a legnagyobb 500 amerikai vállalatot tömörítő S&P 500 index esetében.

A jegybankok ugyan elkezdtek lazítani, de ebben az esetben meglehetősen korlátozott a mozgásterük. Érdemes feltenni a kérdést, elmennének-e az emberek vásárolni a koronavírussal fertőzött területeken csak azért, mert alacsonyabb a kamat például egy százalékponttal?

Minden bizonnyal az alkatrészhiány sem oldódik meg a lazább pénzpolitika tükrében. Leginkább a pénzügyi nehézségekkel küszködő, alacsonyabb likviditással rendelkező vállalkozások terheit, illetve a pénzügyi szektor feszültségeit lehet monetáris és fiskális politikai eszközökkel enyhíteni.

Koronavírus

Az egészségügyi szakemberek által felvázolt optimista forgatókönyv szerint március végén tetőzhet Európában és az Egyesült Államokban a koronavírussal fertőzöttek száma, ami alapvetően limitálná a piacok és az olaj mélyrepülését.

A pesszimista forgatókönyv szerint ugyanakkor mindez május végére tolódhat. Ebben az esetben a világgazdaság növekedése tovább mérséklődhetne csakúgy, mint az olaj iránti globális kereslet. Ez az eshetőség további eladói nyomás alá helyezhetné a részvénypiacokat, illetőleg a kockázatos eszközöket.

Lendületben a Fed?

Az aktuális piaci várakozások, határidős árjegyzések alapján a Fed a nyár végéig akár nulla százalékra is csökkentheti az irányadó rátát az egyre súlyosabb lefelé mutató kockázatok miatt.

Forrás: FT

Forrás: FT

Pirosban az olajpapírok

A bécsi OPEC találkozó sikertelensége után Szaúd-Arábia 20 év óta nem látott mértékben csökkentette az általa értékesített olaj árát, és kilátásba helyezte a kitermelés növelését.

A fejlemények hatására drasztikus zuhanásba kezdett a kőolaj világpiaci árfolyama, amely így az év eleje óta gyakorlatilag lefeleződött. A szabadesésben lévő olajárak komoly nyomás alá helyezik az energia szektort, különös tekintettel az olajipari vállalatokra. Az S&P 500 indexben az olajszektor súlya ugyan csak 5,4 százalék, de a szektorban végigsöprő esetleges csődhullám a pénzügyi szektort is érintené, aminek a hatásai már sokkal komplexebbek.

A befektetők kockázatvállalási hajlandóságának lecsökkenésével pedig a teljes befektetésre nem ajánlott (high-yield) vállalati kötvénypiac eladói nyomás alá kerülhet. Az elmúlt években új csúcsokra tört a szektor nettó adósság / EBITDA mutatója. Az EBITDA a vállalatok kamatfizetés, adózás és amortizáció előtti eredményét mutatja.

Ez a helyzet megnöveli a vállalati kötvénypiacon egy esetleges csődhullám veszélyét, a kamatlábak megemelkedését és a likviditás kiszáradását.

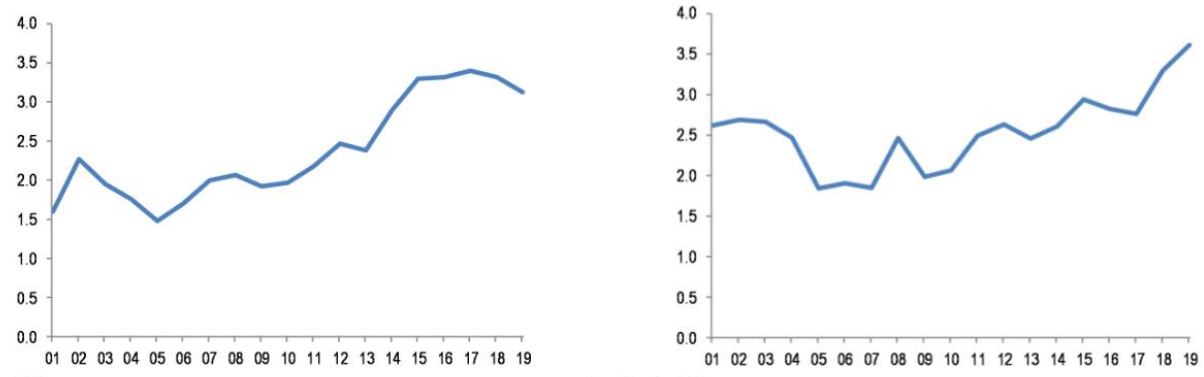

Nettó adósság / EBITDA mutató az Egyesült Államokban (bal oldal) és az eurózónában (jobb oldal) működő vállalatok esetében, melyek kockázatos (high-yield) kötvényeket bocsátottak ki

Forrás: JP Morgan, Bloomberg

Forrás: JP Morgan, Bloomberg

Mi a szaúdiak célja?

Miután a múlt héten nem tudtak megegyezni az OPEC országok és Oroszország a kitermelés csökkentéséről, Szaúd-Arábia stratégiát váltott és 20 év óta nem látott mértékben csökkentette az általa értékesített olaj árát, de kilátásba helyezte a kitermelés növelését is.

A stratégia lényege, hogy minél gyorsabban minél nagyobb fájdalmat okozzanak Oroszországnak és más – például amerikai palaolaj – kitermelőnek annak érdekében, hogy kiszoruljanak a drágább kitermelési költséggel termelő országok, vállalatok.

Ezt látszólag meg is tudja tenni Szaúd-Arábia, hiszen a világon gyakorlatilag ők tudnak a legalacsonyabb költségszint mellett kőolajat a felszínre hozni. Miután kiszorulnak a drágábban működő szereplők a piacról, újra leülhetnek a felek tárgyalni a kitermelési kvótákról.

Másodsorban pedig a nagyobb értékesítési volumennel és olcsóbb kőolajjal piaci részesedést tud növelni, esetleg új piacokra törhet be Szaúd-Arábia.

Veszélyes játék

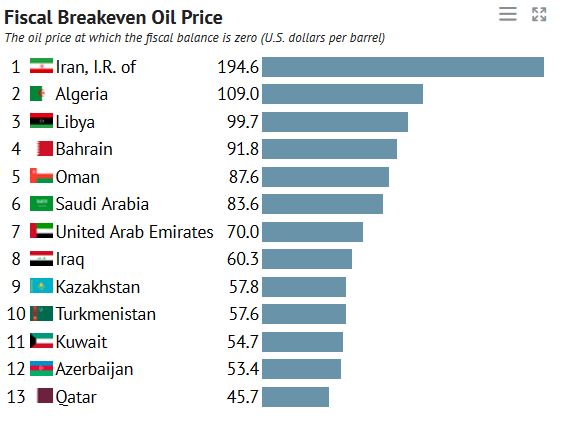

Ugyan Szaúd-Arábia az orosz kitermelési költségek töredékéért tud a felszínre hozni kőolajat, a fiskális egyensúlyhoz szükséges olajár másképp alakul.

Oroszországban 40 dollár körüli olajár mellett már kiegyensúlyozott az állami költségvetés, míg Szaúd-Arábiában megközelítőleg 80 dolláros olajár mellett fenntartható a büdzsé.

Emiatt is lehet bátrabb Oroszország, és emiatt nem ment bele a kitermelés csökkentésébe. A kitermelés csökkentésével és az árak felhajtásával tudniillik gyakorlatilag az amerikai olajvállalatokat, palaolaj termelőket segítené Oroszország.

Milyen olajár mellett kerül egyensúlyba az egyes országok költségvetése

Reakciók az olajiparban

Reakciók az olajiparban

Amennyiben tartósan alacsony szinteken ragadna az olajár, abban az esetben a nagyobb olajtársaságok elhalaszthatnák a beruházásaikat, eladhatnák bizonyos eszközeiket, illetve beszüntethetnék az osztalékfizetéseket, mint ahogyan azt 2014-et követően tették.

A magasabban eladósodott olajipari szereplők minden bizonnyal csődbe mehetnének, amely az energia szektorban, de az egész vállalati kötvénypiacon feszültségeket okozhatna. Ezt a negatív forgatókönyvet még be kell árazniuk a befektetőknek.

Kötvénypiaci hatások

A tőzsdei pánik, és a romló makrogazdasági kilátások miatt a menekülő eszköznek számító amerikai és német állampapírok irányába zúdul a tőke. A 10 éves amerikai államkötvények hozama 0,43 százalékra, avagy új történelmi mélypontra esett. Hasonlóképpen a német 10 éves hozamok mínusz 0,8 százalékra zuhantak.

Mikor érdemes beszállni?

Figyelembe véve a tőkepiacok árazottságát, a vállalati szektor egyre lomhább eredménybővülését, az aktuális kockázatokat, és a romló globális növekedési kilátásokat, jelenleg meglehetősen nagy hozamszórás mellett lehetne csak részvénypiaci kitettséget felvenni. A részvénypiaci befektetőknek tehát minden bizonnyal érdemes likvid, kockázatmentes eszközöket is tartani, hogy később az esetlegesen alacsonyabb szinteken is tudjanak miből vásárolni.

A hazai piacon a lakossági szereplők abban a kedvező helyzetben vannak, hogy számukra rendelkezésre áll a Magyar Állampapír Plusz, amely a maga éves 5 százalékos kockázatmentes átlaghozamával rendkívül vonzó befektetésnek bizonyul a jelenlegi kockázatokkal teli környezetben. Ráadásul a rövidebb időhorizonttal rendelkező befektetők számára is ideális a kedvező visszaváltási lehetőségek miatt.