Amerika a világtermelésben és -kereskedelemben betöltött súlyához képest kulcsvalutája révén aránytalanul nagy szerepet játszik a nemzetközi pénzpiacokon. Fenntartható-e ez a rendszer? Milyen erők hatnak egy kiegyensúlyozottabb, hárompólusú – dollár, euró, jüan – valutarendszer kifejlődése irányában?

Az amerikai dollár a második világháborút követően lépett az angol font helyébe mint a világ domináns kulcsvalutája.

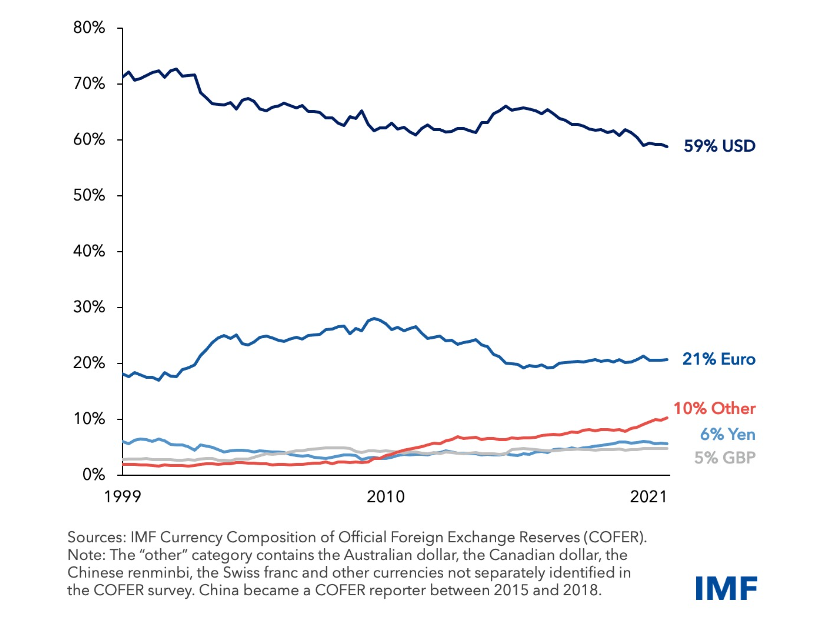

Noha az Egyesült Államok ma már a globális GDP-ből alig egynegyeddel részesül, a világkereskedelemben pedig ennél is kisebb (13 százalék) a súlya, a dollár jól tartja magát a világporondon. A nemzeti jegybankok által tartalékolt külföldi valuták 58 százaléka dollár.

A világkereskedelem mintegy felét továbbra is amerikai valutában számlázzák, s ehhez hasonló a zöldhasú szerepe a nemzetközi kölcsönökben és adósságügyletekben is.

A közel 90 százalékra rúgó részarányával pedig egyértelműen a dollár a pénztőzsdék valutakirálya.

Az utóbbi évtizedek rohamos tempójú pénzügyi globalizációja és a nyugati nagygazdaságok elképesztő „financializálódása” – amelynek következtében a pénzpiacok forgalma már a globális GDP négyszeresét (!) teszi ki – tovább erősítette a dollár szerepét.

Az uralkodó tartalékvaluta szerepből és a velejáró nemzetközi „monetáris hatalomból” Amerika számos előnyt húz.

Például komoly kockázat, netán pénzügyi válság (például árfolyamzuhanás) kiváltása nélkül az USA hosszú távon is képes méretes fizetésimérleg-hiányt felhalmozni, külföldi tőkebeáramlással – vagyis eladósodással – ellensúlyozni a rendkívül alacsony belső megtakarítást.

Más szóval: az alacsony megtakarítási ráta ellenére az amerikai fogyasztás tartósan és jelentősen felülmúlhatja a hazai termelést, emelve ezáltal az amerikai életszínvonalat.

Kulcsvaluta előnyök

A kulcsvaluta-státuszból fakadó fölös külföldi dollárkereslet kielégítése nyomán – a jelentéktelen nyomtatási költséggel előállított dollárból – az USA rendkívüli jövedelmet élvez, amelyet a pénzügyi szaknyelv „nemzetközi seigniorage”-nek hív.

A múltban különösen Franciaország volt féltékeny a dollár kulcsvaluta szerepére. Charles de Gaulle elnök pénzügyminisztere, Valéry Giscard d’Estaing már a hatvanas években Washington „rendkívül kiváltságos” valutapiaci hegemóniája miatt siránkozott. A franciák nem véletlenül váltak a dollár ellensúlyának szánt euró legfőbb szorgalmazóivá.

Tágabb értelemben a dollárhoz kapcsolódó „monetáris hatalom” része a valuta geopolitikai fegyverként való használata, amihez Washington egyre sűrűbben folyamodik az utóbbi időben.

Az USA kezdeményezésére kizárták Iránt, Venezuelát és Oroszországot a nemzetközi pénzügyi infrastruktúra legfőbb eleméből, a SWIFT elektronikus, pénzügyi fizetési hálózatból. Az Ukrajna elleni orosz agresszió miatt bevezetett pénzügyi szankciók keretében Washington blokkolja az oroszok hozzáférését még a nagy amerikai hitelkártyacégek hálózataihoz is.

A gazdaságtörténelemben csaknem valamennyi hegemón szerepre pályázó, feltörő hatalom idővel elérte, hogy nemzeti pénze legyen a világ kulcsvalutája.

A kínai vezetés nem titkolja, hogy a jelenleginél jóval kiegyensúlyozottabb, többpólusú nemzetközi valutarendszer keretében jelentősen növelni akarja a jüan súlyát – nyilvánvalóan a dollár rovására.

A globális, hivatalos valuta tartalékokban még mindig csupán három százalék a jüan részesedése. Pekingben diplomatikusan a „jüan nemzetköziesítésének“ hívják a hosszú távra szóló dollártalanítási célkitűzést.

Kína nincs egyedül.

Különösen az utóbbi években Moszkva jelentős dollártalanítást hajtott végre.

Például a 200 milliárd dolláros Nemzeti Vagyonalapból teljesen száműzték az amerikai valutát, jórészt a jüan javára.

Luiz Inácio Lula da Silva, brazil elnök nemrég mondta: „Állandóan az motoszkál a fejemben, miért kell az egész világnak dollárban kereskednie?” Nem meglepő, hogy az elnök teljes támogatásáról biztosította a BRICS-országok (Kína, India, Oroszország, Brazília, Dél-Afrika) dollárellenes célú, közös valuta-tervét, amely – ha egyáltalán lesz belőle valami – véleményem szerint a jüan körül fog forogni.

Egyelőre koncepcionálisan sem világos, hogy milyen közös valutát akar a meglehetősen heterogén országcsoport, amelyen belül egyes államok (például Kína és India) között jelentős konfliktusok feszülnek.

A dollár mint geopolitikai fegyver

A dollárral szembeni növekvő kihívást Washington részben saját magának „köszönheti”, mert valutáját egyre gyakrabban geopolitikai fegyverként veti be ellenfeleivel szemben, gyakran a szövetségesekkel szorosan koordinálva.

A Financial Times-ban közölt friss statisztika szerint az USA, az Európai Unió, az Egyesült Királyság és Japán a világ országainak csaknem harmadával (!) szemben alkalmaz valamilyen pénzügyi szankciót, ami nagy ugrás a három évtizeddel korábbi 10 százalékhoz képest.

Általában kisebb, gyöngébb országok kerülnek a célkeresztbe.

Oroszország mostani kiterjedt szankcionálásával – többek között a túlnyomóan dolláralapú SWIFT-ből való kirekesztéssel és a külföldi bankokban lévő, 300 milliárd dollárra rúgó orosz devizatartalék zárolásával – azonban lényegesen megnőtt e pénzügyi fegyver hatóerejének szintje.

Az elharapózó pénzügyi szankciók láttán, kiváltképp a globális Délen, egyre több kormány érzi szükségét annak, hogy korlátozza a dollárban lebonyolított kereskedelem és pénztranzakciók súlyát.

Köztük vannak még az USA egyes szövetségesei is, például Thaiföld, Fülöp-szigetek, Szaúd-Arábia és Törökország. Az ASEAN országcsoporton belül szervezett formában – a dollár megkerülésére – beindult a nemzeti valutákban lebonyolított digitális (QR-kódolt) fizetési rendszer.

Emellett úgy tűnik, hogy a globális Dél jelentős központi jegybankjai stratégiaváltást hajtanak végre a nemzetközi tartalék képzésében: a geopolitikailag rizikósnak érzett dollár egy részét a politikailag semleges aranyra cserélik, amit aligha lehet szankciós fegyverként bevetni.

Főként ennek köszönhető, hogy az elmúlt fél évben az arany iránti kereslet ugrásszerűen megnőtt, a dollárban jegyzett ára a negyedével drágult, hajszál híján elérte a történelmi árrekordot.

Fatális dollárgyengülés?

Amerika világgazdasági és -kereskedelmi súlyában évtizedek óta megfigyelhető jelentős csökkenés hatására egyes vezető szakemberek már évekkel ezelőtt a dollár végzetes meggyengülését jósolták a nemzetközi pénzügyi rendszerben.

Például Stephen Roach, Amerika egyik legtekintélyesebb pénzguruja a dollár összecsuklását vetítette előre:

A dollár egyensúlyi helyzetét két tényező határozza meg: a belső gazdasági fundamentumok, különösen a hazai megtakarítás, és a külföld percepciója Amerika gazdasági erejét illetően. Mindkét tekintetben a folyamatok annyira kedvezőtlenné váltak, hogy felkészülhetünk a dollár összeomlására. Amerika hamarosan lemondhat a dollár világvaluta helyzetéből fakadó rendkívüli privilégiumról.

Egy másik ismert szakértő, Peter C. Earle szerint a Washington által túlhajtott pénzügyi szankciók következtében „a dollárnak mint a világkereskedelem lingua franca-jának (‘közvetítő nyelvének’) a sorsa megpecsételődött.” Amerika minél sűrűbben rekeszti ki politikai ellenségeit a dolláralapú fizetési rendszerből, annál jobban ösztönzi a többi országot, hogy csökkentsék a dollár-kitettségüket.

Véleményem szerint divatos, de nagyon elhamarkodott a dollárkirály közelgő trónfosztásának vizionálása.

Erre néhány évtizedig biztosan nem kerül sor. A dollár jövőbeli világpozíciója – a Washington Post találó szóképével élve – „ezernyi kis tűszúrástól” gyöngülhet meg.

A vezető, bennfentes kulcsvaluta még sokáig élvezheti a tehetetlenségi nyomaték előnyeit. Úgy, mint az angol font, amely – annak ellenére, hogy Amerika már a XIX. század végére a világ legnagyobb gazdasági hatalma lett – csak a második világháború után adta át vezető helyét a dollárnak.

Minden bizonnyal ennél sokkal kevesebb idő kell majd ahhoz, hogy a jelenleginél jóval multipolárisabb nemzetközi valutarendszer lépjen a status quo, a dollárhegemónia helyébe.

Sok múlik azon, hogy Washington idővel felülvizsgálja-e a dollár geopolitikai fegyverként való kiterjedt alkalmazását, ami éles ellentmondásban van a vezető kulcsvaluta „globális közjószág” szerepével a nemzetközi pénzügyi rendszerben, s amely gyakorlat gyöngíti a dollár rivális valutákkal szembeni pozícióját.

Hosszú távon tripoláris – dollár, euró, jüan – valutarendszer kifejlődésére lehet reálisan számítani, amelyben a dollár hegemonikus szerepe lépcsőzetesen csökken, de még megőrzi vezető szerepét.

A dollár nemzetközi tartalékvaluta súlya már az elmúlt két évtizedben számottevően – több mint tíz százalékponttal (a 2000-es 72 százalékról tavaly 58 százalékra) süllyedt. A csökkenő irányzat további folytatódása prognosztizálható, kiváltképp, ha Washington nem fogja vissza a dollárfegyver bevetését külpolitikai ellenfeleivel szemben.

Euró

Brüsszelben vannak olyan hangok, amelyek elégedetlenek az euró EU-n kívüli korlátozott nemzetközi szerepével, például azzal, hogy a közös valuta két évtized alatt alig tudott egyötödnél magasabbra emelkedni a globális valutatartalékokban, a nemzetközi fizetésekben pedig lényegében regionális, európai valuta maradt.

Különösen baljósló az, 2010 óta 28 százalékról 21 százalékra esett vissza az euró részaránya a világ valutatartalékaiban.

Jean-Claude Juncker, az Európai Bizottság korábbi elnöke nyíltan kiállt az amerikai pénzügyi függőség csökkentéséért az euró nemzetközi szerepének fokozásán keresztül.

Abnormálisnak nevezte például azt a tényt, hogy az EU energiaimportjának mintegy 80 százalékáért dollárban fizetnek, miközben az energiabehozatal kis százaléka származik az Egyesült Államokból.

Távlatilag sem várható jelentős elmozdulás az euró nemzetközi pozíciójában.

Miért?

A fő ok strukturális: az EU hosszú távú kereskedelmi többlete, amely 2021-ben 55 milliárd eurót tett ki a kívülálló országokkal szemben. Ahhoz, hogy az EU-n kívül a jelenleginél jóval több euró legyen forgalomban, a közösségnek kitartóan masszív kereskedelmi deficitet kellene produkálni. Ez megvalósíthatatlan Németország – az exportöbblet fő kitermelője – kifejezetten merkantilista, exportmaximalizáló beállítottságának feladása nélkül, aminek csekély a valószínűsége.

A dollár erős nemzetközi pozíciójához jelentősen hozzájárult Amerika strukturális kereskedelmi mérleg-deficitje, amelynek következtében folyamatosan masszív volumenű dollár – készpénz és értékpapír – folyik az USA-n kívülre. (Nem véletlen például, hogy a dollár bankjegyek mintegy fele külföldön van forgalomban, ezért számít a zöldhasú valódi világpénznek.)

A másik ok az, hogy az euróövezet markáns heterogenitása miatt viszonylag korlátozott a valutaklub szintjén rendelkezésre álló, magas minőségű állampapírok mennyisége.

Bár mind a görög, mind a német kincstárjegyeket euróban jegyzik, a méretes kockázati különbség miatt a két papír iránt közel sem egyforma a zónán kívüli befektetői kereslet.

A közös valuta több mint egy évtizeddel ezelőtti, elhúzódó, egzisztenciális válsága sem növelte az euró iránti hosszú távú befektetői bizalmat. Ezzel szemben az Egyesült Államok hatalmas, szofisztikált pénzpiaca bővelkedik a legmagasabb szinten minősített, AAA-bonitású értékpapírokban.

Jüan

Az euró ellenpontjaként Kínának viszont reális lehetősége van arra, hogy az elkövetkező évtizedekben ugrásszerűen növelje valutája jelenlegi marginális súlyát a nemzetközi pénzügyekben.

A kínai vezetés hosszú távra tervez és a kis lépések politikáját követi ebben a kérdésben. Azt az elvet vallja, hogy a multipoláris világrend nem lehet teljes a többpólusú valutarendszer nélkül. Pekingben a nemzeti valuta világsúlyának jelentős növelése összehasonlíthatatlanul komolyabb külpolitikai érdek, mint az euró szerepének fokozása Brüsszelben.

Hasonlóan az euró esetéhez, a jüan nemzetköziesítését is strukturálisan korlátozza Kína merkantilista politikája, amelynek intenzitása vetekszik Németországéval.

E tekintetben Peking számára pozitív fejlemény az, hogy szupermerkantilista korszaka mintha a végét járná: a 2007-ben még a GDP 10 százalékát kitevő fizetésimérleg-többlet 2022-ben a 2,2 százalékra zuhant, és további esés valószínűsíthető a belső piacra összpontosító növekedési modellváltás következményeként.

A pénzügyi szakma a nemzetközi tőkeáramlás szigorú pekingi korlátozását tartja a jüan világvalutává fejlődését fékező legfőbb akadályának. Ezzel a korlátozással a kínai valuta csak részben tekinthető konvertibilis valutának. Peking mindennél jobban fél attól, hogy – restrikciók hiányában – masszív tőkekivonás és valutaleértékelődés következhet be, amit a kormány már csak presztizsokból sem tud elfogadni,

Ma már több mint száz ország központi jegybankja tervezi a digitális nemzeti valuta bevezetését, ami újabb kihívás elé állíthatja a dollárt.

Kína a digitális jüant 2020 óta tartja nagyszabású, számos tartományra kiterjesztett próbaüzemben.

Távlati cél az e-jüan dollárhelyettesítő alkalmazása a kétoldalú külkereskedelmi kapcsolatokban is. Emellett Peking már csaknem egy évtizede sikeresen működteti saját nemzetközi pénzügyi fizetési infrastruktúráját (CIPS), amelynek kifejezett célja az alapvetően dollárbázisú és washingtoni befolyású SWIFT-rendszertől való függőség leépítése, a potenciális pénzügyi szankciók kivédése. (A CIPS-nek már csaknem másfélezer tagja van, amelyek több mint fele külföldi, a tranzakciók volumene rohamosan növekszik.)

Mivel a kínai külkereskedelem több mint kétharmadát még mindig dollárban számolják el, lesz mit csökkenteni.

Peking a jüan nemzetköziesítésében nem azonnali rendszerváltásra törekszik, hanem az apró lépések politikáját követi.

Ide tartoznak például a dollárelszámolást kirekesztő, kétoldalú devizacsere-ügyletek, ezek révén Kína hivatalos egyezményekben ösztönzi a jüan használatát a bilaterális kereskedelmi forgalomban. A Kínai Népi Bank (a központi jegybank) már csaknem félszáz ország központi bankjával kötött devizacsere egyezményt több mint félbillió dollárt kitevő értékben. Oroszországban a rubel mellett már a jüan a második legfontosabb valuta.

Egy ősi kínai mondás szerint „Az ezer mérföldes út is az első lépéssel kezdődik.” Peking a dollártalanításban, a jüan nemzetköziesítésében túl van az első lépéseken. Már úton vagyunk a kiegyensúlyozottabb, tripoláris valutarendszer felé.

A szerző a Világbank volt vezető közgazdásza.